Sponsored content

Η στροφή των καταναλωτών προς τα ψηφιακά κανάλια εκτιμάται ότι θα ενισχυθεί, με τις προβλέψεις να αναφέρουν ότι ο τζίρος των ψηφιακών τραπεζικών συναλλαγών στην Ευρώπη αναμένεται να ξεπεράσει τα 2 δισ. δολάρια μέχρι το 2026(1).

Παράλληλα, η ανάγκη για πιο προσωποποιημένες ψηφιακές υπηρεσίες, η διατήρηση και η περαιτέρω «θωράκιση» της ασφάλειας των ψηφιακών συναλλαγών, καθώς και ο εντεινόμενος ανταγωνισμός από εταιρείες Fintech, κάνει επιτακτική την ανάγκη επιτάχυνσης του ψηφιακού μετασχηματισμού των χρηματοπιστωτικών ιδρυμάτων.

Η συμβολή της τεχνολογίας και των συστημάτων λογισμικού που εξελίσσονται και ενημερώνονται συνεχώς είναι αναμφισβήτητη για την επίτευξη του παραπάνω στόχου.

Οι εγχώριες τράπεζες έχουν ήδη επενδύσει σημαντικά στον ψηφιακό μετασχηματισμό τους με αποτέλεσμα σήμερα πληθώρα τραπεζικών εργασιών να γίνονται ψηφιακά. Ωστόσο, υπάρχουν ακόμα σημαντικά περιθώρια εξέλιξης.

Σύνδεση ψηφιακού και φυσικού καταστήματος

Μία από τις πιο σημαντικές προκλήσεις που καλούνται να αντιμετωπίσουν τα χρηματοπιστωτικά ιδρύματα είναι η ανάγκη να προσφέρουν στους πελάτες τους νέες ψηφιακές υπηρεσίες, όσο πιο σύντομα γίνεται. Για τον λόγο αυτό χρειάζονται ευέλικτες ψηφιακές λύσεις για να μπορούν να εμπλουτίζουν άμεσα τις ψηφιακές υπηρεσίες που παρέχουν.

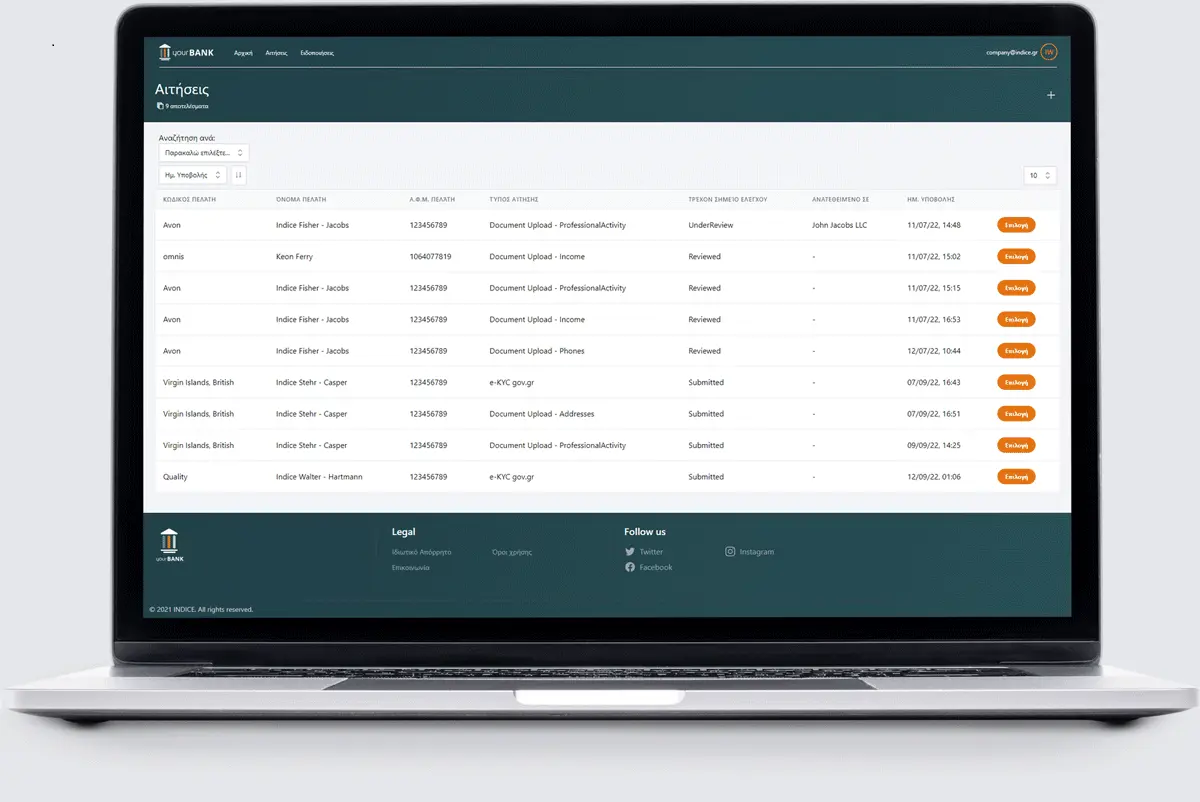

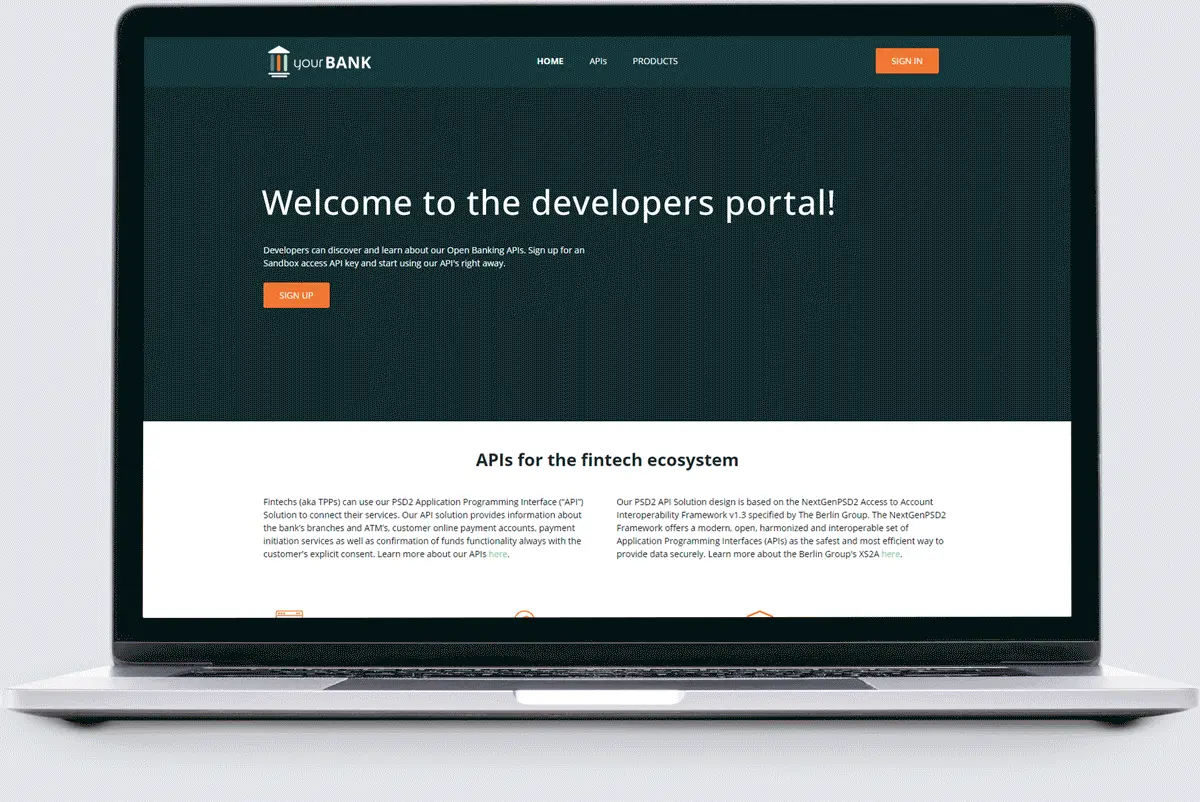

Ένα τέτοιο εργαλείο είναι και το Scalefin μια πλατφόρμα λογισμικού προηγμένης τεχνολογίας για τη μετάβαση πληθώρας τραπεζικών υπηρεσιών στον ψηφιακό κόσμο. Σημαντική συνιστώσα του Scalefin είναι το Case Management, ένα υποσύστημα με το οποίο αποτυπώνονται και ψηφιοποιούνται εύκολα customer journeys για μεγάλο εύρος καθημερινών τραπεζικών συναλλαγών.

Μέσω του υποσυστήματος αυτού, σύνθετα αιτήματα που εξυπηρετούν καθημερινές συναλλακτικές ανάγκες των πελατών, όπως η βεβαίωση τόκων, υπόλοιπο λογαριασμών, αποπληρωμής δανείου, πόθεν έσχες κ.ο.κ μπορούν να διεκπεραιωθούν ψηφιακά, με μερικά κλικ χωρίς να απαιτείται φυσική παρουσία σε κατάστημα. Το ίδιο ισχύει και για αιτήματα που σχετίζονται την διεύρυνση της πελατειακής βάσης, όπως η on-line δημιουργία πελάτη, το άνοιγμα καταθετικού λογαριασμού ή προθεσμίας, η αίτηση δανείου και οι ρυθμίσεις χρηματοδοτικών προϊόντων.

Μεγάλο όφελος όμως έχει και η ίδια η τράπεζα, καθώς αποκτά έναν ενιαίο τρόπο να υποδέχεται αιτήματα και υποθέσεις προς εξυπηρέτηση του πελάτη. Κάθε είδος αιτήματος προσφέρει end-to-end ψηφιακή υπηρεσία, μέσω της ολοκλήρωσης της ροής πληροφορίας με τα εσωτερικά συστήματα του οργανισμού ή τρίτα συστήματα (π.χ. eGov.gr, ΑΑΔΕ, κλπ.).

Μέσω του Case Management οι υπάλληλοι που είναι απαραίτητοι για την ολοκλήρωση ενός αιτήματος διασυνδέονται ψηφιακά σε backoffice εφαρμογή ακόμα κι αν βρίσκονται σε διαφορετικά τμήματα, διευθύνσεις, ή υποκαταστήματα, ενώ γίνονται εύκολα προσπελάσιμα άλλα εσωτερικά ή εξωτερικά συστήματα, η πρόσβαση στα οποία είναι απαραίτητη για την πλήρως ψηφιακή εξυπηρέτηση του πελάτη.

Πέραν του αναμφισβήτητα μικρότερου χρόνου που απαιτείται για την υλοποίηση νέων customer journeys, τα πλεονεκτήματα της προσέγγισης περιλαμβάνουν επίσης την αύξηση της ικανοποίησης των πελάτων, καθώς πολύ αναγκαία και καθημερινά αιτήματα ολοκληρώνονται από το laptop ή το κινητό. Από την άλλη, η τράπεζα ωφελείται επιπλέον επειδή μειώνεται δραματικά ο χρόνος διεκπεραίωσης των αιτημάτων και η εσωτερική γραφειοκρατία, βελτιώνεται η αποτελεσματικότητα των εσωτερικών λειτουργιών και διευκολύνεται η καθημερινή εργασία των εργαζομένων.

Ασφάλεια συναλλαγών

Εξίσου κορυφαίο ζητούμενο για τους χρηματοπιστωτικούς οργανισμούς είναι και η διαφύλαξη της ασφάλειας των ψηφιακών συναλλαγών. Η τεχνολογία εξελίσσεται και μαζί με αυτήν εξελίσσονται και οι τρόποι ηλεκτρονικής εξαπάτησης, ενώ η ευρεία πρόσβαση σε AI τεχνολογίες και εργαλεία αποτελούν επιπλέον παράγοντα ανησυχίας. Για τον λόγο αυτό, είναι απαραίτητο οι τράπεζες να διαθέτουν αξιόπιστα και τελευταίας τεχνολογίας μέτρα ασφάλειας τα οποία όμως δεν δυσχεραίνουν την εμπειρία του χρήστη.

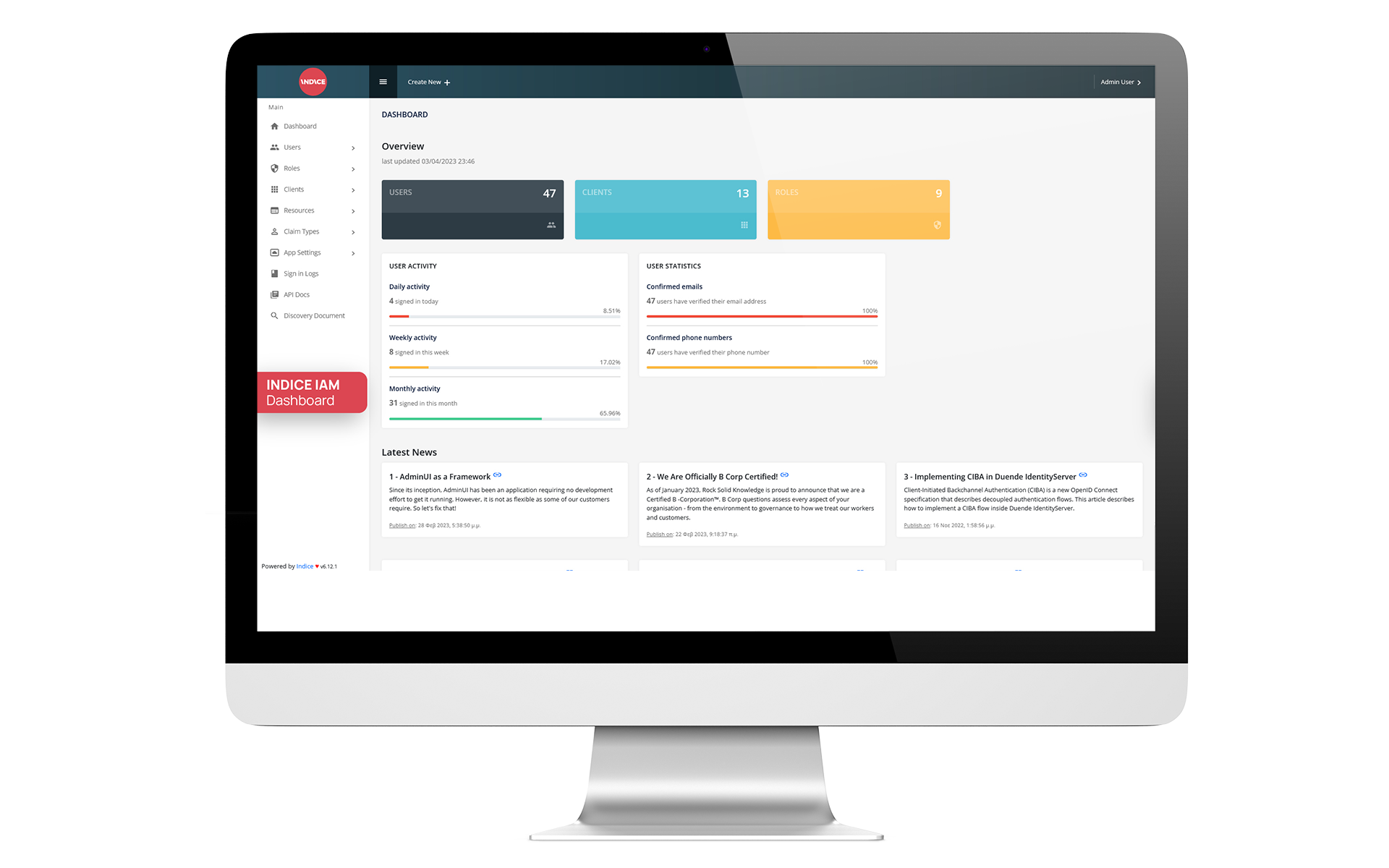

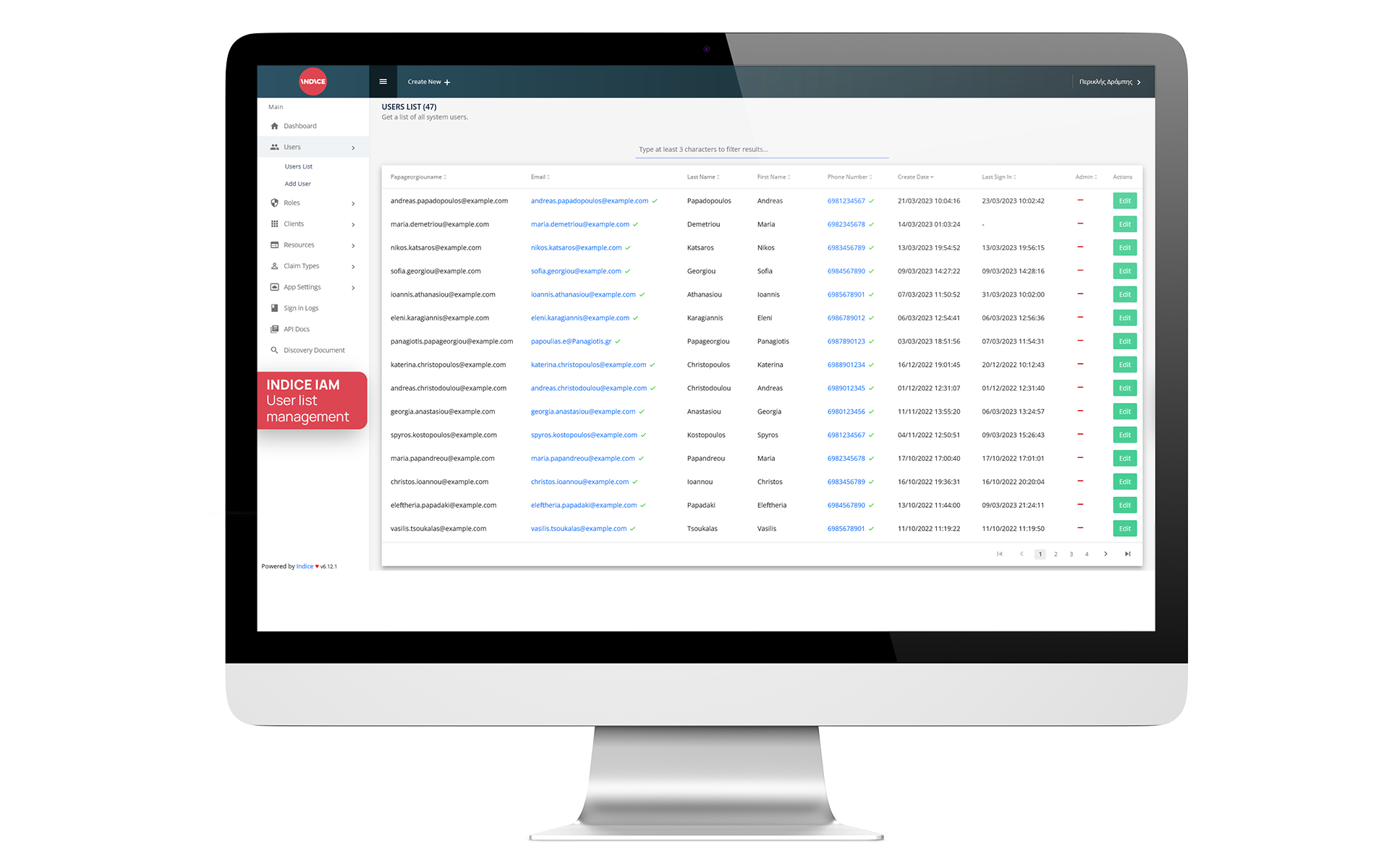

Με τα παραπάνω κατά νου δημιουργήθηκε ένα ακόμη δομικό στοιχείο του Scalefin, η πλατφόρμα Identity & Access Management που παρέχει άμεση διαχείριση και απόλυτο έλεγχο στη βάση των χρηστών ενός οργανισμού με άμεσα οφέλη για τον ίδιο, τους χρήστες και τις ομάδες ΙΤ. Αξιοποιεί τεχνολογίες αιχμής και μπορεί να παραμετροποιηθεί σύμφωνα με τις ανάγκες του εκάστοτε οργανισμού.

Μερικές από τις δυνατότητες που προσφέρει είναι:

- εργαλεία ελέγχου ώστε ο οργανισμός να γνωρίζει ποιος χρήστης εισέρχεται στα συστήματά του, πότε, από πού και από ποια εφαρμογή.

- άμεση και ασφαλής πρόσβαση μέσω Social Media accounts

- παραχώρηση πρόσβασης σε ομάδες χρηστών με αποστολή μαζικής πρόσκλησης

- πολιτικές για τη διαχείριση των password (strong password management)

- αποδοχή των όρων χρήσης της υπηρεσίας με consent management

- έλεγχος ταυτότητας πολλαπλών παραγόντων (multi – factor authentication)

- υπηρεσίες “Know Your Customer” μέσω διασύνδεσης με την πλατφόρμα eGov

Αυτό το υποσύστημα του Scalefin αποτελεί προϊόν ανάπτυξης πολλών χρόνων που έχει δοκιμαστεί και αξιολογηθεί επιτυχώς από οργανισμούς με πολύ υψηλά κριτήρια ασφάλειας, όπως τα τραπεζικά ιδρύματα. Μέχρι στιγμής εξυπηρετεί συνολικά πάνω από 250.000 χρήστες από τραπεζικές και άλλες επιχειρήσεις και διαθέτει περισσότερες από 20 ενεργές εγκαταστάσεις σε μεγάλους οργανισμούς.

Η Identity & Access Management platform της INDICE βραβεύθηκε για την καινοτομία της με χάλκινο βραβείο στα Cloud Computing Awards 2023.

Το Scalefin έχει αναπτυχθεί εξολοκλήρου από την εταιρεία INDICE, μια ελληνική εταιρεία με 14 χρόνια παρουσία στην ανάπτυξη προϊόντων λογισμικού και παροχής υπηρεσιών και δεκαετή συνεργασία με τον χρηματοπιστωτικό τομέα σε έργα ψηφιακής τραπεζικής.

Για περισσότερα σχετικά με την εταιρεία: www.indice.gr και μέσω LinkedIn, Facebook, Instagram.