Όταν οι αναλυτές της Wall Street αποδέχθηκαν την πρόσκληση του Μπέρναρντ Έμπερς της WorldCom, ενός κολοσσού των τηλεπικοινωνιών, ήταν έτοιμοι για σκληρές ερωτήσεις. Ποια ήταν πραγματικά η ρευστότητα της εταιρείας; Πόσο καλά στεκόταν στα πόδια της; Και ποιο το στρατηγικό της σχέδιο για να προχωρήσει;

Απέναντί τους βρήκαν ένα μεγαλοστέλεχος με διάθεση όχι να δώσει πειστικές απαντήσεις, αλλά να σνομπάρει ως ακατανόητες, ως προϊόν φαντασίας και σεναρίων τρόμου τις απορίες τους. «Το να αμφισβητεί κανείς τη βιωσιμότητα της WorldCom είναι απόλυτη ανοησία. Θα συνιστούσα να κάνετε όλοι ένα βήμα πίσω και να εστιάσετε στην πραγματικότητα αντί στον παράγοντα του φόβου» είπε χαρακτηριστικά, εκφράζοντας την έκπληξή του για το γεγονός ότι η Wall Street ανησυχούσε.

Το ημερολόγιο έγραφε 7 Φεβρουαρίου 2002, όταν ο Έμπερς δήλωνε γεμάτος αυτοπεποίθηση τα παραπάνω. Μέσα στους επόμενους μήνες θα αποκαλυπτόταν μία τεράστια λογιστική απάτη απόκρυψης δαπανών ύψους 3,9 δισ. δολαρίων (για την οποία ο Έμπερς δήλωνε και πάλι άγνοια) η οποία οδήγησε στη μεγαλύτερη έως τότε χρεοκοπία στην επιχειρηματική ιστορία των ΗΠΑ.

Ήταν μία εταιρεία με 60.000 εργαζομένους, που έμεναν στον δρόμο, και 20 εκατομμύρια πελάτες, που έμεναν στον αέρα, η κατάρρευση της οποίας πυροδότησε τριγμούς στις αγορές διεθνώς. Και τούτο γιατί μεγάλες αμερικανικές και ευρωπαϊκές τράπεζες της είχαν χορηγήσει σημαντικά δάνεια.

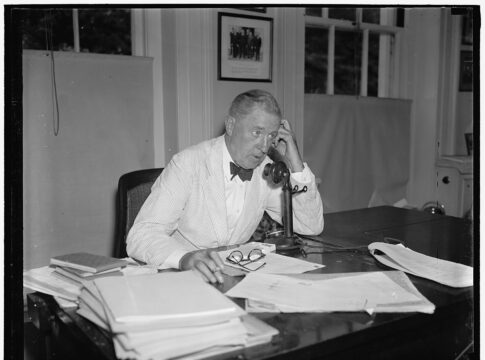

Το σκάνδαλο της αμερικανικής εταιρείας τηλεπικοινωνιών ερχόταν μάλιστα λίγους μήνες μετά τη «βόμβα» της Enron. Σε μία ειρωνεία της τύχης θα έλεγε κανείς την ίδια ημέρα που ο Έμπερς προσπαθούσε να πείσει τους αναλυτές της Wall Street ότι δεν τρέχει τίποτα, στις 7 Φεβρουαρίου 2002, ο Τζέφρι Σκίλινγκ της Enron είχε κληθεί να καταθέσει στην αρμόδια Επιτροπή της Βουλής των Αντιπροσώπων για το σκάνδαλο της ενεργειακής εταιρείας που είχε κηρύξει πτώχευση τον Δεκέμβριο του 2001. Είχε και αυτός «πέσει από τα σύννεφα» με τις εξελίξεις. «Την ημέρα που έφυγα, απολύτως και κατηγορηματικά πίστευα ότι η εταιρεία ήταν σε πολύ καλή κατάσταση» κατέθεσε στη Βουλή.

Η βόμβα της Enron

Τι είχε γίνει με την Enron; Υπό την καθοδήγηση του Τζέφρι Σκίλινγκ, ο οποίος ήταν αρχικά σύμβουλος και αργότερα έγινε διευθύνων σύμβουλος της εταιρείας, η Enron μετατράπηκε σε trader ενεργειακών παραγώγων, ενεργώντας ως μεσάζων μεταξύ των παραγωγών φυσικού αερίου και των πελατών τους. Οι συναλλαγές παρείχαν στους παραγωγούς τη δυνατότητα να μετριάσουν τον κίνδυνο διακυμάνσεων των τιμών της ενέργειας καθορίζοντας την τιμή πώλησης των προϊόντων τους μέσω συμβολαίων που διαπραγματεύθηκε η Enron έναντι αμοιβής.

Η Enron σύντομα κυριάρχησε στην αγορά προθεσμιακών συμβολαίων φυσικού αερίου και άρχισε να παράγει τεράστια κέρδη. Ο Σκίλινγκ έδωσε έμφαση στις επιθετικές συναλλαγές και δημιούργησε ένα έντονα ανταγωνιστικό περιβάλλον εντός της εταιρείας. Όταν μπήκαν και άλλοι traders στο παιχνίδι του ανταγωνισμού, τα κέρδη της άρχισαν να συρρικνώνονται ταχύτατα και η εταιρεία κατέφυγε στις λογιστικές απάτες για να το αποκρύψει. Η αποκάλυψη του σκανδάλου είχε σκάσει σαν βόμβα στο παγκόσμιο επιχειρείν. Η μετοχή της βυθίστηκε από τα 90 δολ. σε μόλις 1 δολάριο και η αξία των συνταξιοδοτικών ταμείων των εργαζομένων της μηδενίστηκε. Ο Σκίλινγκ πέρασε 12 χρόνια στη φυλακή.