Μια ιστορική… ματιά στις αποδόσεις που προσφέρουν οι επενδύσεις στις ελληνικές μετοχές, από το 1954 έως και το 2023, «ρίχνει» ανάλυση της UBS, η οποία δόθηκε σήμερα στη δημοσιότητα.

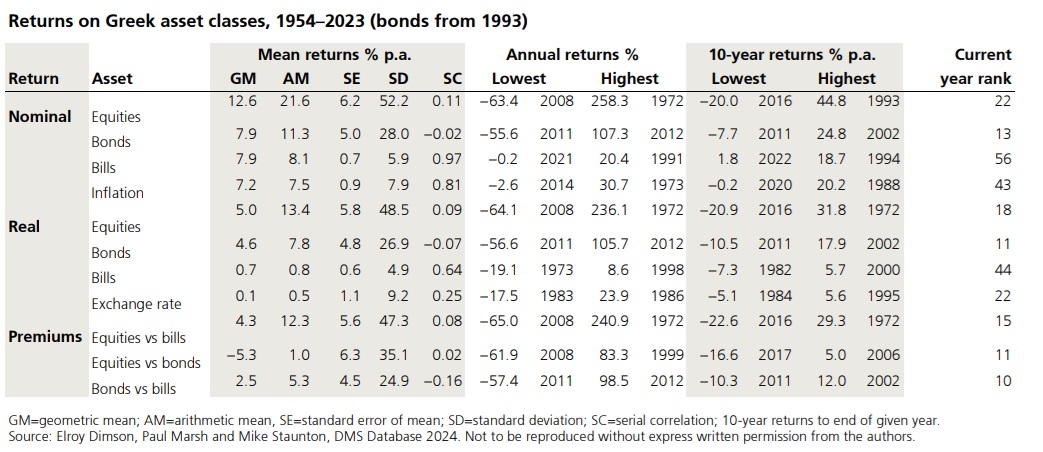

Πιο συγκεκριμένα, σε ετήσια βάση, η μέση ονομαστική απόδοση των μετοχών στο Χρηματιστήριο Αθηνών κυμαίνεται στο +21,6% κατά τις τελευταίες επτά δεκαετίες, ενώ η μέση απόδοση προσαρμοσμένη στον πληθωρισμό καθορίζεται στο +13,4%.

Μάλιστα, τα παραπάνω μεγέθη θα μπορούσαν να ήταν εμφανώς καλύτερα, εφόσον δεν είχε μεσολαβήσει η περίοδος της πολυετούς κρίσης χρέους, η οποία έπληξε σημαντικά τις επιστροφές προς τους μετόχους.

Είναι χαρακτηριστικό ότι οι μεγαλύτερες απώλειες σε βάθος 10ετίας παρατηρούνται το 2016, με καθίζηση -20% τόσο σε ονομαστικό επίπεδο, όσο και προσαρμοσμένο επίπεδο.

Η καλύτερη περίοδος, αντίθετα, καταγράφεται το 1993, όταν η απόδοση των ελληνικών μετοχών σε βάθος 10ετίας άγγιξε το +45% (ονομαστικό επίπεδο).

Σε ετήσια βάση, δηλαδή όσον αφορά τις επενδύσεις με ορίζοντα 12μηνου, η χειρότερη χρονιά σημειώνεται το 2008 με ζημιά -63,4%, ενώ η καλύτερη επιτυγχάνεται το 1972, δηλαδή λίγο πριν το τέλος της Χούντας, με ράλι +258%.

Η εικόνα στην Ευρώπη

Στην Ευρώπη, αντίθετα, οι μέσες επιστροφές της περιόδου 1900 -2023 υπολογίζονται σε +9%, με τη μεγαλύτερη άνοδο να καταγράφεται το 1993 με +76,5% και την εντονότερη κάμψη να παρατηρείται το 2008 με -47,9%.

Στην έκθεση της UBS, παράλληλα, γίνεται αναφορά και στις παγκόσμιες επιδόσεις, με τον κλάδο των μετοχών να υπεραποδίδει διαχρονικά έναντι των ομολόγων και των έντοκων γραμματίων.

Πρωτιά για τις ΗΠΑ

Σε επίπεδο χωρών, οι αμερικανικές μετοχές αντιστοιχούν στο 60,5% των συνολικών ετήσιων επιστροφών παγκοσμίως. Ακολουθούν η Ιαπωνία με μερίδιο 6,2%, το Ηνωμένο Βασίλειο με μερίδιο 3,7% και η ηπειρωτική Κίνα με μερίδιο 2,8%.

Την ίδια στιγμή, όπως προκύπτει από τα δεδομένα, οι μεγαλύτερες επιστροφές λαμβάνουν χώρα κατά τη διάρκεια των κύκλων χαλάρωσης της νομισματικής πολιτικής, δηλαδή στις περιόδους μείωσης των επιτοκίων των κεντρικών τραπεζών.

Είναι ενδεικτικό ότι η ετήσια απόδοση των αμερικανικών μετοχών σε περιόδους χαλάρωσης ανέρχεται στο +9,4%, ενώ σε περιόδους σύσφιγξης (αύξησης επιτοκίων) δεν ξεπερνά το +3,6%.