Ούτως ή άλλως δεν αναμενόταν μείωση των επιτοκίων από την Fed, τον Μάρτιο. Και αυτό συνέβη. Η Ομοσπονδιακή Τράπεζα των Ηνωμένων Πολιτειών άφησε αμετάβλητο το βασικό επιτόκιο από 5,25% έως 5,50%.

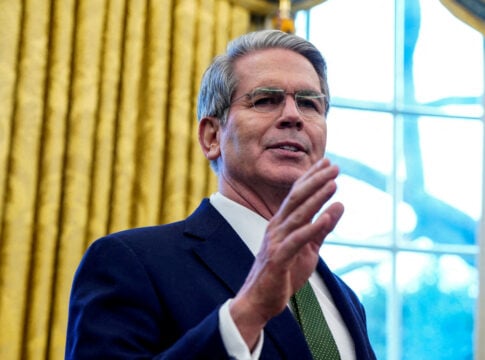

Ο πρόεδρος Τζερόμ Πάουελ έδειξε μάλιστα ότι η Fed θα μπορούσε επίσης να επιβραδύνει τον ρυθμό της νομισματικής χαλάρωσης, καθώς εξακολουθεί να αναμένει ένα μέσο επιτόκιο 4,6% για το 2024, που μεταφράζεται σε τρεις μειώσεις μέσα στη χρονιά.

Η προσεκτική ομιλία του Τζερόμ Πάουελ, λόγω και του υψηλού πληθωρισμού στις Ηνωμένες Πολιτείες, έχει οδηγήσει πολλούς αναλυτές να αναμένουν μάλιστα ταχύτερη πτώση των επιτοκίων στην Ευρώπη από ό,τι στην άλλη ακτή του Ατλαντικού. Βλέπουν μάλιστα έναν μη συγχρονισμό των νομισματικών πολιτικών μεταξύ Fed και ΕΚΤ, που θα μπορούσε να επηρεάσει την αξία του ευρώ έναντι του δολαρίου και ίσως να ωφελήσει τις επιχειρήσεις στη Γηραιά Ήπειρο.

«Η ΕΚΤ είναι πλέον πιο ξεκάθαρη ως προς τη νομισματική της πολιτική της, έναντι της Fed», τονίζουν στη Ναυτεμπορική παράγοντες της αγοράς.

Από την τελευταία συνεδρίαση της Ευρωπαϊκής Κεντρικής Τράπεζας, αλλά και τη συνέντευξη του αντιπροέδρου Λουίς ντε Γκίντος στη Ναυτεμπορική, όλοι κατάλαβαν ότι πηγαίναμε για μια πρώτη μείωση των επιτοκίων τον Ιούνιο.

Στην Ευρώπη, άλλωστε ο πληθωρισμός στη ζώνη του ευρώ μειώθηκε στο 2,6% τον Φεβρουάριο, ενώ η Γηραιά Ήπειρος βρίσκεται στα πρόθυρα της ύφεσης με την ανάπτυξη να μην υπερβαίνει το 0,8%, το 2024. Σε αντίθεση με τις Ηνωμένες Πολιτείες, που ο πληθωρισμός βρέθηκε τον περασμένο μήνα στο 3,2%, ξεπερνώντας τις προβλέψεις. Αυτή η διαφορά στην τυπολογία του πληθωρισμού θα μπορούσε πλέον να έχει συγκεκριμένες συνέπειες στις νομισματικές πολιτικές των δύο κεντρικών τραπεζών.

Μη συγχρονισμός στις δύο ακτές του Ατλαντικού

Ποιες θα είναι όμως οι συνέπειες στην Ευρώπη από μια καθυστέρηση της Fed να μειώσει τα επιτόκιά της; Λογικά, οι αποδόσεις των αμερικανικών ομολόγων θα πρέπει να πέφτουν πιο γρήγορα στις Ηνωμένες Πολιτείες από ό,τι στην Ευρώπη, κάτι που θα ωθούσε πολλούς επενδυτές να πουλήσουν τα ευρώ τους για να αγοράσουν αμερικανικά ομόλογα σε δολάρια. Αυτό θα οδηγούσε σε αποδυνάμωση του ευρώ. Μια αποδυνάμωση ελαφρά όμως γιατί «δεν θα πρόκειται για απόκλιση των νομισματικών πολιτικών ΕΚΤ και Fed, αλλά μόνο για μια ολιγόμηνη διαφορά στον ρυθμό μείωσης των επιτοκίων», τονίζουν στη «Ν» παράγοντες της αγοράς.

Αλλά ακόμη και αν το ευρώ κατρακυλούσε έναντι του δολαρίου, οι συνέπειες για την ευρωπαϊκή οικονομία θα παρέμεναν περιορισμένες. «Εν μέσω αύξησης των τιμών του πετρελαίου, το οποίο αγοράζουμε σε δολάρια, η πτώση του ευρώ θα είχε μεν πληθωριστικό αποτέλεσμα, λόγω της συναλλαγματικής ισοτιμίας. Αλλά σήμερα, οι τιμές της ενέργειας δεν αποτελούν πλέον πραγματικά πρόβλημα, επομένως η ΕΚΤ δεν ανησυχεί πλέον για την αντιστοίχιση της Fed»,τονίζουν οι ίδιες πηγές.

Θετικό σενάριο για τις ευρωπαϊκές εταιρείες

Με το ενεργειακό κόστος να έχει υποχωρήσει, οι ευρωπαϊκές εταιρείες θα μπορούσαν να επωφεληθούν μάλιστα από το αδύναμο ευρώ, βλέποντας τις εξαγωγές τους να αυξάνονται.

«Στην πραγματικότητα, μια ευνοϊκή συναλλαγματική ισοτιμία θα επέτρεπε στις ευρωπαϊκές εξαγωγικές επιχειρήσεις να ενισχύσουν τη διεθνή τους ανταγωνιστικότητα. Ένας παράγοντας που θα συμβάλει και στην άνοδο των μεγάλων ευρωπαϊκών χρηματιστηρίων», εξηγούν πηγές της βιομηχανίας στις Βρυξέλλες.

Στη Γηραιά Ήπειρο, άλλωστε, οι επενδυτές έχουν ήδη λάβει υπόψη τις ζοφερές προοπτικές ανάπτυξης και «επομένως είναι πιθανό να εκπλαγούν ευχάριστα εάν η ανάπτυξη επιταχυνθεί χάρη στην πτώση των επιτοκίων», προσθέτουν οι ίδιες πηγές.