Σχεδόν όλοι στη Wall Street και την Ουάσινγκτον έκαναν λάθος στις οικονομικές τους προβλέψεις για το 2022.

Η Federal Reserve ανέμενε ότι η άνοδος του πληθωρισμού του 2021 θα ήταν παροδική. Δεν ήταν. Ο βασικός πληθωρισμός σκαρφάλωσε σε υψηλό τεσσάρων δεκαετιών αυτό το φθινόπωρο, σχεδόν τριπλασιάζοντας τις προβλέψεις της Fed για ολόκληρο το έτος.

Κορυφαίοι αναλυτές της Wall Street προέβλεψαν ότι οι αγορές θα είχαν μια μέτρια χρονιά. Δεν είχαν. Με λίγες μόνο ημέρες συναλλαγών να απομένουν για το 2022, ο S&P 500 υποχωρεί 19% και βρίσκεται σε πορεία για τη μεγαλύτερη ετήσια απώλειά του από την οικονομική κρίση του 2008. Τα ομόλογα οδεύουν προς τη χειρότερη χρονιά τους στην ιστορία.

Ο βαθμός στον οποίο πολλοί επενδυτές, αναλυτές και οικονομολόγοι είχαν λάθος εκτιμήσεις έχει κάνει πολλούς να κοιτάζουν το επόμενο έτος με μια αίσθηση ανησυχίας. Οι μεγάλες συζητήσεις του 2023 είναι ήδη σε εξέλιξη: Η Fed έχει σηματοδοτήσει ότι αναμένει να συνεχίσει να αυξάνει τα επιτόκια, και παρόλα αυτά οι έμποροι τιμολογούν μειώσεις επιτοκίων. Τα στελέχη της εταιρείας κρούουν τον κώδωνα του κινδύνου για πιθανή ύφεση, αλλά οικονομολόγοι σε ορισμένες τράπεζες, όπως η Goldman Sachs και η Credit Suisse, βλέπουν την οικονομία των ΗΠΑ να αποφεύγει την ύφεση το 2023.

Εάν υπάρχει ένα μάθημα τους τελευταίους 12 μήνες είναι το εξής: Να είστε προετοιμασμένοι για περισσότερες εκπλήξεις.

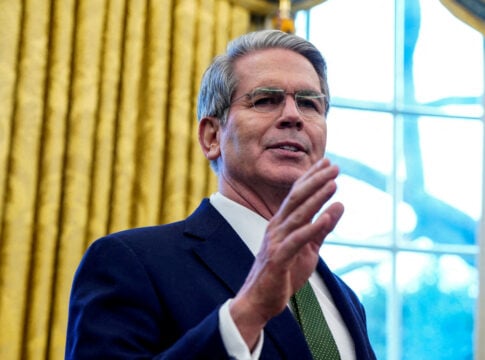

«Όλοι προσεγγίζουμε την επόμενη χρονιά με ένα συγκεκριμένο επίπεδο ταπεινότητας», δήλωσε ο Christopher Smart, επικεφαλής παγκόσμιος στρατηγικός και επικεφαλής του Ινστιτούτου Επενδύσεων Barings.

Τι θεωρεί απίθανο η Wall Street την επόμενη χρονιά;

Αυτή τη στιγμή, φαίνεται να είναι μια άλλη αύξηση του πληθωρισμού. Περίπου το 90% των επενδυτών αναμένει ότι ο παγκόσμιος πληθωρισμός θα είναι χαμηλότερος μέσα στους επόμενους 12 μήνες, σύμφωνα με την έρευνα της Bank of America τον Δεκέμβριο στους διαχειριστές κεφαλαίων. Αυτό είναι το υψηλότερο ποσοστό στην ιστορία της έρευνας.

Η αυξανόμενη εμπιστοσύνη ότι ο πληθωρισμός μπορεί να έχει κορυφωθεί έχει κάνει πολλούς επενδυτές να στοιχηματίζουν σε αντιστροφή της αγοράς το 2023. Οι διαχειριστές κεφαλαίων ανέφεραν ότι είχαν μεγαλύτερο από το μέσο μερίδιο ομολόγων στα χαρτοφυλάκιά τους για πρώτη φορά από το 2009, σύμφωνα με έρευνα της Bank of America. Με άλλα λόγια, πολλοί επενδυτές υπολογίζουν στη μείωση του πληθωρισμού για να καταστήσουν τον μεγάλο ηττημένο φέτος – τα ομόλογα – έναν από τους μεγάλους νικητές της επόμενης χρονιάς.

«Νομίζω ότι αν είσαι άνθρωπος του στοιχήματος, πρέπει να συμπεράνεις από τα δεδομένα ότι ο πληθωρισμός μειώνεται», δήλωσε η Nancy Tengler, επικεφαλής επενδύσεων της Laffer Tengler Investments.

Ο πρόεδρος της Fed Τζερόμ Πάουελ δήλωσε ότι είναι πολύ νωρίς για να συμπεράνουμε ότι ο πληθωρισμός έχει κορυφωθεί. Αλλά η Tengler, μεταξύ άλλων, είναι δύσπιστη.

Οι τιμές για τα πάντα, από τα αεροπορικά εισιτήρια μέχρι τα μεταχειρισμένα μέχρι τη ναυτιλία έχουν μειωθεί τους τελευταίους μήνες, είπε η κ. Tengler στη Wall Street Journal. Αυτό βοήθησε τους καταναλωτές να γίνουν πιο αισιόδοξοι για τις προοπτικές της οικονομίας. Τα στοιχεία της Τετάρτης έδειξαν ότι οι προσδοκίες των καταναλωτών για τον πληθωρισμό το επόμενο έτος υποχώρησαν στο χαμηλότερο επίπεδο σε περισσότερο από ένα χρόνο τον Δεκέμβριο, ενώ το επίπεδο εμπιστοσύνης τους ανήλθε σε υψηλό οκτώ μηνών.

Οι traders ομολόγων το έχουν λάβει υπόψη. Σε ένα σημάδι ότι πολλοί πιστεύουν ότι η Fed μπορεί να μην έχει πολλά να προχωρήσει στις αυξήσεις των επιτοκίων της, η απόδοση του διετούς ομολόγου του αμερικανικού ομολόγου ήταν στο 4,321% την Παρασκευή, σημαντικά αυξημένη για το έτος, αλλά κάτω από περισσότερο από το ένα τρίτο του μια ποσοστιαία μονάδα από την κορύφωση του Νοεμβρίου.

Οι βραχυπρόθεσμες αποδόσεις τείνουν να αντικατοπτρίζουν και τις προσδοκίες των εμπόρων για τη νομισματική πολιτική, κινούνται υψηλότερα όταν οι έμποροι αναμένουν ότι η Fed θα αυξήσει τα επιτόκια και πέφτουν όταν αναμένουν ότι η Fed θα αρχίσει να παύει ή να υποχωρεί.

Οι δύσπιστοι

Άλλοι παραμένουν αμετάπειστοι. Οι ανατροπές του περασμένου έτους τους έκαναν να είναι επιφυλακτικοί στο να μαντέψουν τις κινήσεις της Fed.

Οι διαχειριστές κεφαλαίων που συμμετείχαν σε έρευνα της Bank of America αναφέρουν ότι ο υψηλός πληθωρισμός κατατάσσεται ως ο κορυφαίος «κίνδυνος» για τις αγορές, ακολουθούμενος από μια βαθιά παγκόσμια ύφεση και τις κεντρικές τράπεζες να διατηρούν σφιχτή τη νομισματική πολιτική. Στη γλώσσα της αγοράς, οι κίνδυνοι είναι γενικά αρνητικά γεγονότα που οι επενδυτές θεωρούν απίθανο να συμβούν.

«Η αγορά συνέχισε να πιστεύει ότι κάθε αύξηση των επιτοκίων είναι μία από τις τελευταίες, παρόλο που η Fed συνεχίζει να λέει στις αγορές ότι δεν είναι», δήλωσε ο Scott Colyer, διευθύνων σύμβουλος της Advisors Asset Management. «Νομίζω ότι αν πολεμήσεις την Fed, το κάνεις με δική σου ευθύνη».

Πηγή: Wall Street Journal