Μη βιώσιμο χαρακτηρίζει ο οίκος Scope Ratings το οικονομικό μοντέλο της Τουρκίας, μη αναμένοντας ωστόσο διαφοροποίηση στη νομισματική πολιτική της γειτονικής χώρας, τουλάχιστον μέχρι τις επερχόμενες εκλογές. Το 2023 είναι χρονιά εκλογών στην Τουρκία, και η κυβέρνηση που θα προκύψει από αυτή την αναμέτρηση θα κληρονομήσει ένα πολύ ασταθές σύνολο οικονομικών θεμελιωδών μεγεθών, υποστηρίζει ο οίκος.

Όπως αναφέρει, το τρέχον οικονομικό μοντέλο στην Τουρκία απέτυχε να τονώσει τη συνολική προσφορά για να μειωθεί ο πληθωρισμός ή να βελτιωθεί η ανάπτυξη. Αντίθετα, έχει υπονομεύσει την αξία της λίρας, η οποία κινδυνεύει πλέον με μεγαλύτερη και ταχύτερη πτώση της ζήτησης, εκτός εάν οι υπεύθυνοι χάραξης πολιτικής αλλάξουν πορεία.

Αναλυτικότερα, η Scope Ratings αναθεώρησε προς τα κάτω τις προβλέψεις για την ανάπτυξη του τουρκικού ΑΕΠ σε 5,3% από 5,8% το 2022 και σε 3% από 3,5% το 2023, καθώς- όπως σημειώνει- συσσωρεύονται οικονομικές ανισορροπίες. «Υπάρχει κίνδυνος ακόμη μεγαλύτερης επιβράδυνσης, εκτός εάν η κυβέρνηση επιστρέψει σε πιο βιώσιμες οικονομικές πολιτικές», προειδοποιεί.

Συνοψίζοντας την κατάσταση στην τουρκική οικονομία ο οίκος αναφέρει:

- Η συνολική προσφορά στην Τουρκία απέτυχε να καλύψει τη συνολική ζήτηση για μεγάλο χρονικό διάστημα παρά την εξαιρετικά χαλαρή νομισματική πολιτική που υιοθετήθηκε, η οποία είναι επίσης εντελώς διαφορετική από την αυστηρή νομισματική πολιτική σύσφιξης που υιοθετήθηκε από άλλες κεντρικές τράπεζες της G20.

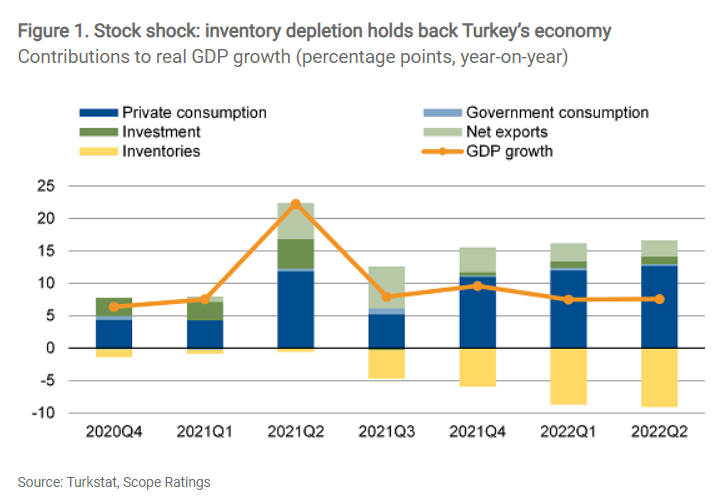

- Οι εταιρείες έχουν εξαντλήσει τα αποθέματα από το 4ο τρίμηνο του 2020 λόγω της ισχυρής κατανάλωσης και των εξαγωγών – δύο βασικοί μοχλοί οικονομικής ανάπτυξης στην Τουρκία.

- Η αρνητική συμβολή των αποθεμάτων στην ανάπτυξη έφθασε περίπου τις -10 μονάδες βάσης το δεύτερο τρίμηνο του 2022.

- Η βιομηχανική παραγωγή αυξήθηκε μόνο κατά 0,9% τον Αύγουστο σε σχέση με τον ίδιο μήνα του προηγούμενου έτους, από 3,2% τον Ιούλιο και 9,2% το δεύτερο τρίμηνο.

Τα στοιχεία, κατά τη Scope, συνιστούν μία ακόμη απόδειξη ότι το μοντέλο ανάπτυξης της χώρας δεν είναι βιώσιμο με τόσο υψηλό πληθωρισμό και καθοδική πίεση στη συναλλαγματική ισοτιμία:

- Είτε η υποτίμηση του νομίσματος θα επιδεινωθεί φτάνοντας ένα σημείο κατά το οποίο η τουρκική κεντρική τράπεζα θα αναγκαστεί να αυξήσει τα επιτόκια για να ανακουφίσει την πίεση στη λίρα και να περιορίσει τον πληθωρισμό.

- Είτε η κυβέρνηση θα συνεχίσει να περιορίζει την πρόσβαση της οικονομίας σε ξένο νόμισμα, ενώ παράλληλα αναγκάζει την αποδολαριοποίηση των εγχώριων καταθέσεων.

Η πρώτη επιλογή συνεπάγεται στροφή στη νομισματική πολιτική καθώς η Τουρκία ακολουθεί το ανορθόδοξο δόγμα του Ρετζέπ Ταγίπ Ερντογάν, ο οποίος θεωρεί ότι τα χαμηλά επιτόκια είναι μοχλός ανάπτυξης, αγνοώντας τον πληθωρισμό που έχει ξεφύγει πάνω από το 85% και αυξάνεται για 17 μήνες.

Η αλλαγή επομένως της νομισματικής πολιτικής θεωρείται απίθανη από την Scope, τουλάχιστον πριν από τις επόμενες εκλογές που προγραμματίζονται να διεξαχθούν τον Ιούνιο του 2023.

Δεδομένου ότι ο Τούρκος πρόεδρος βρίσκεται πίσω στις δημοσκοπήσεις, αναφέρει, θα ενισχύσει την τρέχουσα οικονομική του πολιτική καθώς πιθανή αλλαγή θα πλήξει την αξιοπιστία του.

«Η κυβέρνηση θα συνεχίσει να δίνει προτεραιότητα στη βραχυπρόθεσμη ανάπτυξη με χαλαρές οικονομικές πολιτικές, συμπεριλαμβανομένου ενός πιθανού προεκλογικού ξεφαντώματος δαπανών, ενώ θα αποκτά σκληρό νόμισμα από εγχώριες τράπεζες, εξαγωγείς καθώς και διεθνείς συμμάχους. Αυτό περιλαμβάνει πιθανή έκδοση ισλαμικών ομολόγων σε δολάρια, συμφωνίες για swap νομισμάτων με συνεργαζόμενες κεντρικές τράπεζες και στενότερη συνεργασία με τη Ρωσία – όλα αυτά περιλαμβάνουν διαφορετικούς βαθμούς γεωπολιτικών, οικονομικών και χρηματοοικονομικών συμβιβασμών», σημειώνει η Scope προειδοποιώντας:

«Όσο περισσότερο συνεχίζεται η τρέχουσα επέκταση, τόσο μεγαλύτερο είναι το κόστος της μελλοντικής διόρθωσης της συνολικής ζήτησης – μέσω της σημαντικής οικονομικής επιβράδυνσης και της σοβαρής προσαρμογής του ισοζυγίου πληρωμών».

Όσον αφορά το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών, ο οίκος υπολογίζει ότι η Τουρκία θα έχει έλλειμμα περίπου 40 δισ. δολάρια, που αντιστοιχεί στο 4,5% του ΑΕΠ της, τους επόμενους 12 μήνες, από έλλειμμα 13,9 δισ. δολαρίων (1,7% του ΑΕΠ) το 2021, λόγω των υψηλών λογαριασμών ενέργειας, της συνεχιζόμενης πιστωτικής τόνωσης και της αναμενόμενης μείωσης των εσόδων από εξαγωγές λόγω της οικονομικής επιβράδυνσης στην Ευρώπη.

Αυτό θα ασκήσει σημαντική πίεση στη λίρα και στα ήδη εξαντλημένα αποθεματικά της κεντρικής τράπεζας. Τα καθαρά αποθεματικά της κεντρικής τράπεζας, διορθωμένα για τις βραχυπρόθεσμες υποχρεώσεις swap συναλλάγματος με τις εγχώριες τράπεζες, βρίσκονται κοντά στο χαμηλό ρεκόρ των -59,7 δισ. δολ. τον Σεπτέμβριο του 2022 σε σύγκριση με 18,5 δισ. δολ. στο τέλος του 2019.

Χωρίς αυξήσεις επιτοκίων, η απάντηση της επόμενης κυβέρνησης θα μπορούσε να περιλαμβάνει πρόσθετα capital controls για να βοηθήσει τη χρηματοδότηση αυτών των μεγάλων εξωτερικών ελλειμμάτων, καταλήγει ο οίκος.

naftemporiki.gr