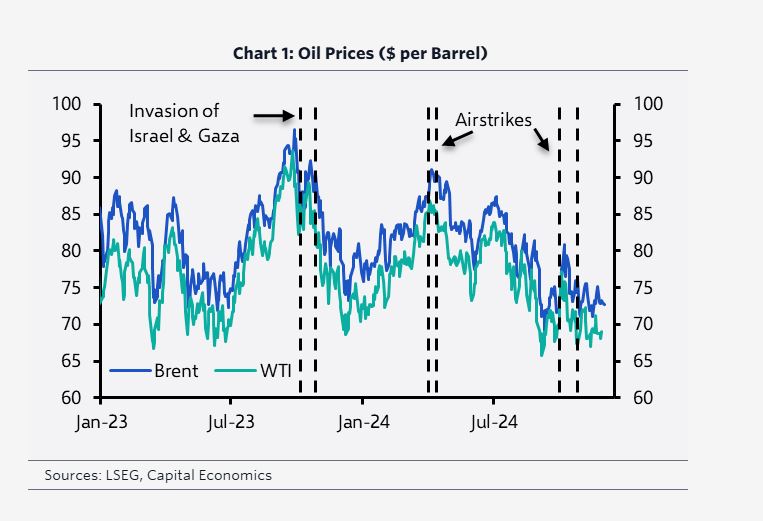

Με τις Κασσάνδρες για εκτίναξη των τιμών του πετρελαίου στα 100 δολάρια το βαρέλι, εξαιτίας των εκρηκτικών εξελίξεων στη Μέση Ανατολή, να έχουν διαψευστεί επανειλημμένα, αλλά και σενάρια για βουτιά στα 50 ή και 40 δολάρια να αποδεικνύονται επίσης αβάσιμα, τι μπορούμε να περιμένουμε μέσα στο 2025; Σε αυτό επιχειρεί να απαντήσει η Capital Economics.

Εξετάζοντας τα δεδομένα στις αγορές ενέργειας, οι αναλυτές της CE, θέτουν μία σειρά από ερωτήματα.

Πόσο πρίμιουμ κινδύνου εμπεριέχεται αυτή τη στιγμή στις τιμές πετρελαίου;

Η εκτίμηση είναι ότι το γεωπολιτικό ρίσκο που ενσωματώνεται στις τιμές του πετρελαίου δεν είναι ιδιαίτερα υψηλό αυτή τη στιγμή, πιθανώς γύρω στα 3-5 δολάρια ανά βαρέλι. Τα πρόσφατα περιστατικά που προκάλεσαν αύξηση των τιμών συνδέθηκαν με συγκρούσεις, όπως οι επιθέσεις (περιορισμένης έκτασης και προσεχτικά στοχευμένες) μεταξύ Ισραήλ και Ιράν. Έκοτε οι τιμές έχουν επιστρέψει σε πιο σταθερά επίπεδα.

Μπορεί το πρίμιουμ κινδύνου να αυξηθεί το 2025; Ποιοι είναι οι κύριοι κίνδυνοι;

Ο μεγαλύτερος κίνδυνος για την αύξηση του γεωπολιτικού ασφάλιστρου παραμένει η πιθανότητα κλιμάκωσης των συγκρούσεων στη Μέση Ανατολή, που θα μπορούσε να θέσει σε κίνδυνο την παγκόσμια προσφορά πετρελαίου. Η πρόσφατη εκεχειρία μεταξύ Ισραήλ και Χεζμπολάχ δεν αλλάζει δραστικά την πιθανότητα σοβαρών κινδύνων, οι οποίοι είναι οι ακόλουθοι:

- Στοχοποίηση των ενεργειακών υποδομών του Ιράν, το οποίο παράγει 3-4% της παγκόσμιας παραγωγής πετρελαίου.

- Απόπειρα αποκλεισμού των Στενών του Ορμούζ από το Ιράν. Περίπου 25% του παγκόσμιου θαλάσσιου εμπορίου πετρελαίου και 20% του εμπορίου LNG διέρχονται από τα Στενά. Αν και μέρος του εμπορίου μπορεί να παρακαμφθεί μέσω αγωγών, η επιπλέον δυναμικότητα αυτών εκτιμάται μόλις στα 3,5 εκατομμύρια βαρέλια την ημέρα.

Πώς θα επηρεάσει ο Τραμπ τη Μέση Ανατολή;

Η προσέγγιση του εκλεγμένου Προέδρου Ντόναλντ Τραμπ προς τη Μέση Ανατολή αναμένεται να επηρεάσει σημαντικά τις γεωπολιτικές ισορροπίες. Οι πρόσφατες δηλώσεις του δείχνουν ότι πιθανώς να στηρίξει το Ισραήλ στις στρατηγικές του επιδιώξεις, αντί να το πιέσει για αποκλιμάκωση.

Επιπτώσεις:

- Σκληρότερη επιβολή κυρώσεων στο Ιράν, γεγονός που θα μπορούσε να μειώσει την παγκόσμια προσφορά πετρελαίου κατά 1,0-1,5 εκατομμύρια βαρέλια την ημέρα, αν επιστρέψει στα επίπεδα της περιόδου 2018/19.

- Ενίσχυση της ροής “σκιώδους” εμπορίου από το Ιράν, ιδιαίτερα προς την Κίνα, η οποία ήδη εισάγει ιρανικό πετρέλαιο «μεταμφιεσμένο» ως μαλαισιανό.

- Ο Τραμπ μπορεί επίσης να στραφεί ξανά στη Βενεζουέλα, αλλά με παραγωγή μόλις 0,7 εκατομμυρίων βαρελιών την ημέρα, η συνολική επίπτωση στην αγορά θα είναι περιορισμένη.

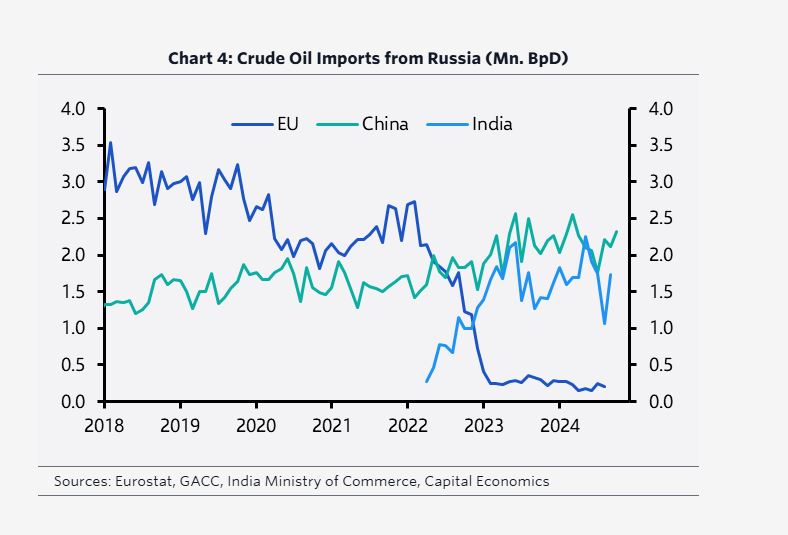

Επιπτώσεις από την ενδεχόμενη λήξη του πολέμου Ρωσίας-Ουκρανίας

Ενδεχόμενος τερματισμός του πολέμου δεν αναμένεται να έχει σημαντική επίδραση στις τιμές του πετρελαίου. Οι νέες εμπορικές ροές που δημιουργήθηκαν μετά τις κυρώσεις στη Ρωσία, όπως η στροφή της προς την Ινδία και την Κίνα, πιθανότατα θα διατηρηθούν.

Όσον αφορά στο φυσικό αέριο στην Ευρώπη, η εικόνα είναι πιο ασαφής. Ενδέχεται να προκύψουν πιέσεις για αύξηση των εισαγωγών ρωσικού φυσικού αερίου μέσω αγωγών, ιδίως αν αυτό καταστεί μέρος μιας συμφωνίας για τη λήξη του πολέμου. Ωστόσο, τέτοια σενάρια παραμένουν πολιτικά ευαίσθητα.

4 βασικά συμπεράσματα

- Οι γεωπολιτικοί κίνδυνοι παραμένουν ένας σημαντικός παράγοντας για τις αγορές ενέργειας, ειδικά για το πετρέλαιο.

- Η πολιτική του Τραμπ, ιδίως προς το Ιράν, μπορεί να ενισχύσει τους κινδύνους για την προσφορά.

- Η δυναμική της αγοράς πετρελαίου, με τα υψηλά αποθέματα δυναμικότητας του OPEC+, προσφέρει κάποια ανθεκτικότητα σε αναταράξεις.

- Η ευρωπαϊκή αγορά φυσικού αερίου μπορεί να αντιμετωπίσει πιέσεις, ιδίως από τη λήξη της συμφωνίας διέλευσης μέσω Ουκρανίας και νέες κυρώσεις.

Προς τα πού θα κινηθούν οι τιμές του χρυσού;

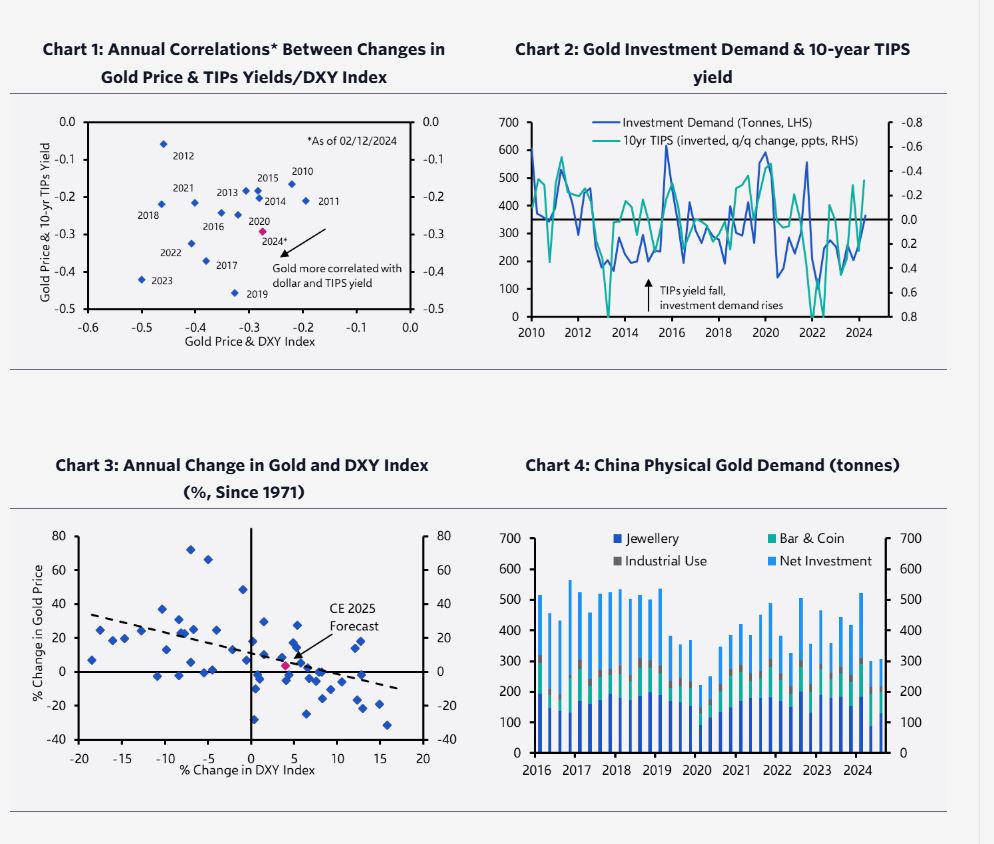

Παρά το γεγονός ότι αναμένεται περαιτέρω ανατίμηση του δολαρίου, αλλά και αύξηση στις αποδόσεις των κρατικών ομολόγων (δύο παράγοντες που θα μπορούσαν να πιέσουν προς τα κάτω τις τιμές του χρυσού), η Capital Economics στο βασικό της σενάριο δεν βλέπει το ράλι του πολύτιμου μετάλλου να τερματίζεται. Απλά θα χάσει ελαφρώς την ορμή του.

Υπολογίζει ότι η τιμή του χρυσού θα αυξηθεί στα 2.750 δολάρια ανά ουγγιά μέχρι το τέλος του 2025 (περίπου 100 δολάρια υψηλότερα σε σχέση με σήμερα). Βασικά στηρίγματα είναι η αυξανόμενη ζήτηση από την Κίνα και οι ανησυχίες για τη δημοσιονομική βιωσιμότητα, οι οποίες αναμένεται να αντισταθμίσουν τις αρνητικές επιπτώσεις από το ισχυρό δολάριο και την αύξηση των πραγματικών αποδόσεων.

Οι παράγοντες που ευνοούν την άνοδο

Παραδοσιακά, η ενίσχυση του δολαρίου και η αύξηση των πραγματικών επιτοκίων πιέζουν την τιμή του χρυσού. Ωστόσο, υπάρχουν περιπτώσεις κατά τις οποίες χρυσός και δολάριο έχουν κινηθεί προς την ίδια κατεύθυνση. Σήμερα ώθηση δίνουν οι ακόλουθοι παράγοντες:

- Η Κίνα, αντιμετωπίζοντας οικονομική επιβράδυνση, χαμηλές αποδόσεις στις μετοχές και προβλήματα στον κλάδο ακινήτων, πιθανότατα θα παραμείνει διψασμένη για χρυσό.

- Επιπλέον κεντρικές τράπεζες, ιδιαίτερα από χώρες που ανησυχούν για κυρώσεις από τη Δύση, όπως η Ρωσία, συνεχίζουν να αυξάνουν τα αποθέματά τους σε χρυσό.

- Η αυξανόμενη ανησυχία για τα δημόσια χρέη και η μειωμένη εμπιστοσύνη στα νομίσματα μπορεί να οδηγήσουν σε μεγαλύτερη ζήτηση για χρυσό ως αντιστάθμισμα του πληθωρισμού.

Συμπερασματικά:

- Η τιμή του χρυσού προβλέπεται να αυξηθεί ελαφρώς από 2.650 δολάρια σε 2.750 δολάρια ανά ουγγιά μέχρι το τέλος του 2025.

- Η άνοδος θα στηριχθεί από την αναζωογόνηση της κινεζικής ζήτησης, τις αγορές κεντρικών τραπεζών και τις ανησυχίες για τα δημόσια χρέη, παρά τις αντίξοες συνθήκες από την ενίσχυση του δολαρίου και των αποδόσεων.

- Η γενική πρόβλεψη δείχνει ότι ο χρυσός παραμένει ελκυστικό επενδυτικό καταφύγιο σε περιόδους γεωπολιτικής και οικονομικής αβεβαιότητας.