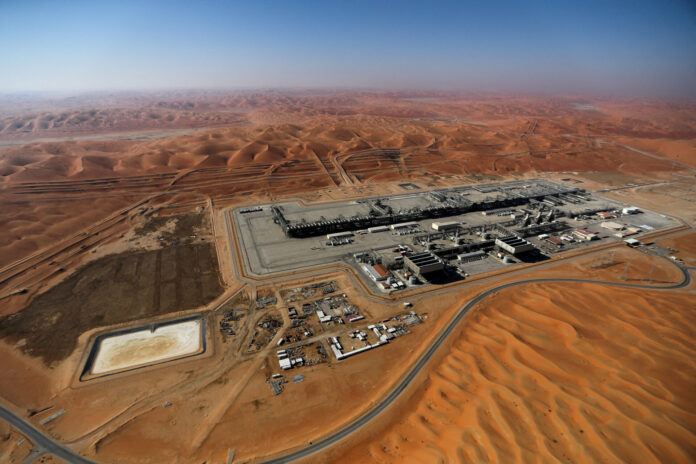

Ο κρατικός πετρελαϊκός κολοσσός της Σαουδικής Αραβίας Aramco ξεκίνησε τη δευτερογενή δημόσια προσφορά του την Κυριακή, καθώς η εταιρεία θέλει να συγκεντρώσει περίπου 12 δισεκατομμύρια δολάρια.

Το βιβλίο προσφορών άνοιξε νωρίς το πρωί της Κυριακής προσφέροντας εύρος τιμών μεταξύ 26,70 (7,12 δολάρια) και 29 ριάλ Σαουδικής Αραβίας ανά μετοχή.

Η Aramco ανακοίνωσε την Πέμπτη το σχέδιό της να πουλήσει 1,545 δισεκατομμύρια μετοχές — ποσοστό περίπου 0,64%. Στο μέσο αυτού του εύρους, η πώληση θα ήταν περίπου 11,5 δισεκατομμύρια δολάρια, αλλά θα μπορούσε τελικά να φτάσει έως και τα 13,1 δισεκατομμύρια δολάρια.

Τέσσερις ακόμη τράπεζες προστέθηκαν στην προσφορά μετοχών, ανέφερε το Reuters την Κυριακή, συμπεριλαμβανομένων των Credit Suisse Saudi Arabia και BNP Paribas.

Η πώληση μετοχών είναι η δεύτερη της εταιρείας, αφού η Aramco εισήλθε για πρώτη φορά στις δημόσιες αγορές το 2019 και πρόσφερε το 1,5% της εταιρείας στους επενδυτές. Είχε συγκεντρώσει ρεκόρ 29,4 δισεκατομμυρίων δολαρίων, τη μεγαλύτερη δημόσια εγγραφή στην ιστορία μέχρι σήμερα.

Με πληροφορίες από CNBC