Ο κύκλος της αύξησης των επιτοκίων έχει κλείσει και το 2024 θα δούμε το κόστος του δανεισμού να μειώνεται. Αυτό είναι το μήνυμα που έστειλαν οι ειδικοί της UBS κατά την παρουσίαση της ετήσιας έκθεσης UBS CIO Year Ahead 2024, στην οποία η ελβετική τράπεζα προβλέπει υποτονική ανάπτυξη και πτώση του πληθωρισμού στην Ευρωζώνη και τον υπόλοιπο ανεπτυγμένο κόσμο.

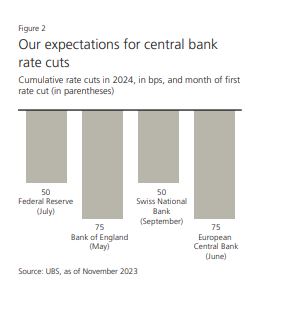

Η ΕΚΤ προβλέπεται να προβεί στην πρώτη μείωση των επιτοκίων τον Ιούνιο και να οδηγήσει συνολικά μέσα στην επόμενη χρονιά τα βασικά επιτόκια 75 μονάδες βάσης χαμηλότερα. Αυτό σημαίνει ότι το καταθετικό επιτόκιο θα μειωθεί από τα σημερινά ιστορικά υψηλά επίπεδα του 4% στο 3,25%.

Υπό τις συνθήκες αυτές θα δοθούν σημαντικές ανάσες στην αγορά κρατικού χρέους, με τις τιμές των ομολόγων να ενισχύονται και τις αποδόσεις τους (δηλαδή το κόστος δανεισμού των κρατών) να υποχωρούν.

Στο ερώτημα της «Ν» τι περιμένουμε για τα ελληνικά ομόλογα και εάν θα συνεχίσουν να υπεραποδίδουν έναντι των ιταλικών, ο Θέμης Θεμιστοκλέους, Chief Investment Officer EMEA, UBS GWM, εξήγησε ότι οι αγορές είχαν εδώ και καιρό προεξοφλήσει την ανάκτηση της επενδυτικής βαθμίδας από την Ελλάδα γεγονός που αποτυπώθηκε και στις χαμηλότερες αποδόσεις των ελληνικών ομολόγων έναντι των ιταλικών. Από την άλλη οι ανησυχίες για την ιταλική οικονομία φαίνεται να επιμένουν. Έτσι το spread των ελληνικών απέναντι στα Bunds θα διατηρηθεί πιθανότατα χαμηλότερο από εκείνο των ιταλικών έναντι των γερμανικών, εφόσον η ελληνική οικονομία παραμείνει στον δρόμο της συνετής δημοσιονομικής πολιτικής και της προώθησης μεταρρυθμίσεων.

Να θυμίσουμε ότι σήμερα η απόδοση του ελληνικού 10ετους στη δευτερογενή αγορά είναι στο 3,84% – ενώ εκείνη των ιταλικών είναι κοντά στο 4,45%.

Τα 4 σενάρια για το 2024

Όλα τα παραπάνω προϋποθέτουν βεβαίως ότι θα δούμε το βασικό σενάριο της UBS να γίνεται πραγματικότητα. Αυτό δεν είναι άλλο από μία «αρκετά ομαλή προσγείωση». Στα πιο δυσμενή σενάρια, οι προοπτικές αλλάζουν, όπως είναι αναμενόμενο για όλα τα στοιχεία ενεργητικού, συμπεριλαμβανομένων των ομολόγων.

- Η ομαλή προσγείωση

Τόσο οι μετοχές όσο και τα ομόλογα αναμένεται να καταγράψουν θετικές αποδόσεις για το 2024. Η επιβράδυνση της οικονομικής ανάπτυξης των Η.Π.Α., η υποχώρηση του πληθωρισμού και οι προσδοκίες για χαμηλότερα επιτόκια αναμένεται να έχουν ως αποτέλεσμα χαμηλότερες αποδόσεις, υποστηρίζοντας τις αποτιμήσεις των ομολόγων και των μετοχών, ενώ η απουσία σοβαρής ύφεσης στις Ηνωμένες Πολιτείες θα πρέπει να είναι αρκετή για να έχουν οι εταιρείες τη δυνατότητα να συνεχίσουν την αύξηση της κερδοφορίας τους. - Ανώμαλη προσγείωση

Οι μετοχές πιθανόν να παρουσιάσουν αρνητικές αποδόσεις και τα ομόλογα θετικές αποδόσεις. Η απότομη επιβράδυνση της ανάπτυξης –που πιθανώς απορρέει από την αθροιστική επίδραση των αυξήσεων των επιτοκίων που έχουν μέχρι στιγμής τεθεί σε εφαρμογή– έχει ως αποτέλεσμα μέτρια ή σοβαρή ύφεση. Το δυσάρεστο επενδυτικό κλίμα και οι προσδοκίες για σαφώς χαμηλότερα κέρδη συνεπάγονται τη μείωση των τιμών των μετοχών. Τα ομόλογα διατηρούν ικανοποιητική εικόνα, καθώς οι προσδοκίες για τα επιτόκια κατακρημνίζονται και οι επενδυτές αναζητούν «ασφαλή καταφύγια».

- Απογείωση

Προσδοκάται ότι οι μετοχές θα σημειώσουν θετικές αποδόσεις και τα ομόλογα αμετάβλητες αποδόσεις. Η ισχυρή οικονομική ανάπτυξη δίνει ώθηση στην αύξηση των εταιρικών κερδών, στο επενδυτικό κλίμα και, σε τελική ανάλυση, στις τιμές των μετοχών. Αντιθέτως, η ανθεκτική ανάπτυξη και ο πληθωρισμός που κυμαίνεται σταθερά υψηλότερα από τον στόχο διατηρούν τις αποδόσεις των ομολόγων σε υψηλά επίπεδα ή τις ωθούν ακόμα ψηλότερα, με αποτέλεσμα τις αμετάβλητες αποδόσεις των ομολόγων

- Εναλλακτικό σενάριο καθοδικής πορείας: Ομολογιακή αυτοδικία

Μετοχές και ομόλογα αναμένεται να βρεθούν σε δυσμενή κατάσταση. Οι αποδόσεις των ομολόγων συνεχίζουν την ανοδική πορεία τους, ενδεχομένως λόγω των φόβων σχετικά με τα υπερβολικά ελλείμματα προϋπολογισμού, τις υψηλότερες τιμές ενέργειας ή μια παρατεταμένη περίοδο πληθωρισμού σε επίπεδο ανώτερο του στοχευόμενου. Με βάση αυτό το σενάριο, οι υψηλότερες αποδόσεις των ομολόγων επηρεάζουν επίσης αρνητικά τις μετοχές, καθώς τα υψηλότερα επιτόκια ωθούν προς τα κάτω τις εκτιμώμενες εύλογες αποτιμήσεις και επειδή ορισμένοι επενδυτές προβαίνουν σε ανακατανομή, αποσύροντας επενδύσεις από μετοχές προς όφελος των ομολόγων.