Σήμα για πιθανή αναβάθμιση των 4 συστημικών τραπεζών της Ελλάδας δίνει ο οίκος DBRS, αποδίδοντας τα εύσημα για την ταχύτερη των προβλέψεων απόσβεση των αναβαλλόμενων φόρων (DTC).

Ο αναβαλλόμενος φόρος προσμετράται στα κεφάλαια των ελληνικών τραπεζών, αλλά θεωρείται μία πιο αδύναμη μορφή κεφαλαίου, γεγονός που αποτυπώνεται και στις πιστοληπτικές αξιολογήσεις των ελληνικών τραπεζών. Ωστόσο τα σχέδια που παρουσίασαν Εθνική, Τράπεζα Πειραιώς, Alpha Bank και Eurobank για ταχύτερα βήματα στην απόσβεση των DTC αξιολογούνται από τον DBRS ως credit positive (πιστωτικά θετικό γεγονός).

«Θεωρούμε ότι η αναμενόμενη επιτάχυνση της απόσβεσης των DTC είναι πιστωτική θετική, καθώς αυτό θα επέτρεπε για τη βελτίωση της ποιότητας των κεφαλαίων των τραπεζών καθώς και την αύξηση των στρατηγικών επιλογών τους για ανάπτυξη κεφαλαίου. Η άποψή μας είναι ότι οι τράπεζες θα πρέπει να είναι σε θέση να απορροφήσουν τον αντίκτυπο χάρη στην ισχυρή κερδοφορία και τα οργανικά τους κεφάλαια», αναφέρει ο οίκος.

Πλήρης απόσβεση έως το 2034

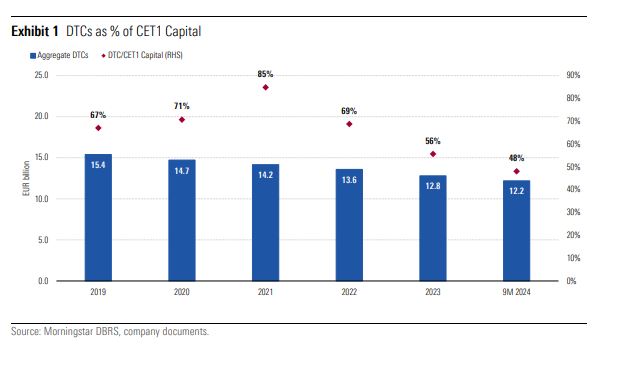

Οι ελληνικές τράπεζες έχουν συσσωρεύσει των DTC λόγω ζημιών που προκύπτουν από την κρίση χρέους του 2009. Για τις συστημικές τράπεζες ο αναβαλλόμενος φόρος ανήλθε σε περίπου 12,2 δισ. ευρώ στο τέλος Σεπτεμβρίου 2024, από 15,4 δισεκατομμύρια ευρώ στο τέλος του 2019. Αντιπροσωπεύει περίπου το 48% του κεφαλαίου τους CET1 κατά μέσο όρο.

Η ετήσια μείωσή τους κυμαίνεται από 4% έως 6% από το 2019. Με βάση τα σχέδια των 4 τραπεζών, ο ρυθμός μείωσης θα ανέβει περαιτέρω από το 2025. Στόχος είναι να έχουν αποσβέσει πλήρως τα DTC έως το 2034, έναντι αρχικού στόχου για το 2041.

Ισχυρή κερδοφορία

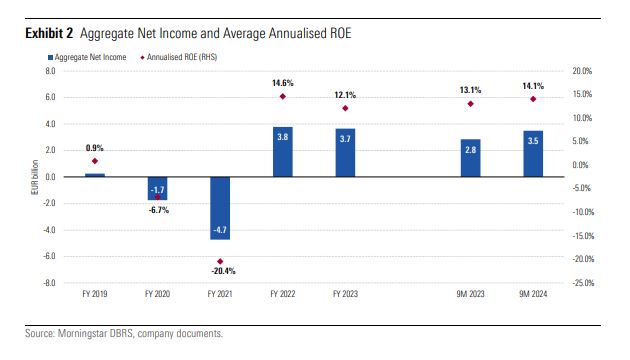

Οι ελληνικές συστημικές τράπεζες ανέφεραν συνολικά καθαρά κέρδη 3,5 δισεκατομμυρίων ευρώ το εννεάμηνο του 2024, αυξημένα κατά 23% σε ετήσια βάση, θυμίζει ο DBRS. Τα υψηλότερα έσοδα, ο έλεγχος του κόστους και οι χαμηλότερες προβλέψεις για ζημιές από δάνεια (LLPs) έχουν υποστηρίξει τα υψηλότερα κέρδη στο εννεάμηνο του 2024. Η μέση ετήσια απόδοση των ιδίων κεφαλαίων ήταν περίπου 14% το εννεάμηνο του 2024 έναντι 13% την αντίστοιχη περίοδο του 2023.

«Αναμένουμε ότι μέρος της πρόσφατης βελτίωσης της κερδοφορίας πιθανότατα θα αντισταθμιστεί από τη συμπίεση των επιτοκιακών περιθωρίων (NII). Κάποια ανακούφιση από τη συμπίεση των NII μπορεί να προέλθει από τα οφέλη που σχετίζονται με τις στρατηγικές αντιστάθμισης κινδύνου που εφάρμοσαν οι τράπεζες στο πρόσφατο παρελθόν», σχολιάζει ο οίκος και προσθέτει:

«Επιπλέον, η αύξηση των δανείων, η οποία φαίνεται να είναι ισχυρότερη στην Ελλάδα σε σχέση με τον ευρωπαϊκό μέσο όρο, βοηθούμενη και από δάνεια στα έργα του Ταμείου Ανάκαμψης (RRF), μπορεί να συμβάλει στον μετριασμό των αρνητικών επιπτώσεων από τη μείωση των επιτοκίων. Κατά την άποψή μας, οι πρωτοβουλίες για τη διαφοροποίηση του μείγματος εσόδων προς υψηλότερα έσοδα από προμήθειες, σε συνδυασμό με τη συνεχή πειθαρχία σε ό,τι αφορά το κόστος, θα παραμείνουν βασικές για τη στήριξη της κερδοφορίας σε περιβάλλον χαμηλότερων επιτοκίων».

Ενίσχυση της κεφαλαιακής επάρκειας

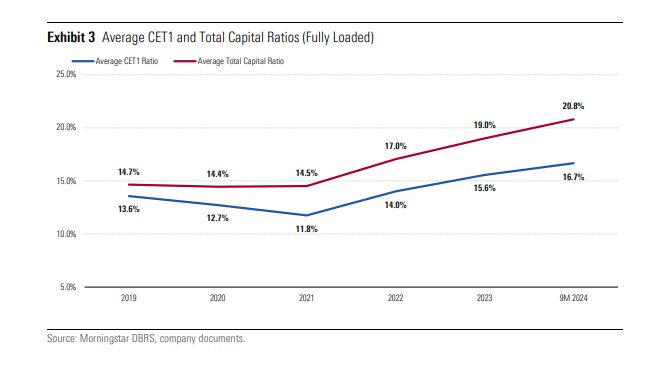

O DBRS σημειώνει ακόμη ότι η κεφαλαιοποίηση των συστημικών τραπεζών έχει ενισχυθεί το 9μηνο του 2024, παρά την επανέναρξη της διανομής μερισμάτων και τις σημαντικές εκταμιεύσεις νέων δανείων.

Στο τέλος Σεπτεμβρίου 2024, ο CET1 ήταν κατά μέσο όρο στο 16,7%, ενώ ο δείκτης συνολικού κεφαλαίου ήταν 20,8%. Ενισχύθηκαν από τα επίπεδα του 15,6% και 19%, αντίστοιχα, στο τέλος του 2023.