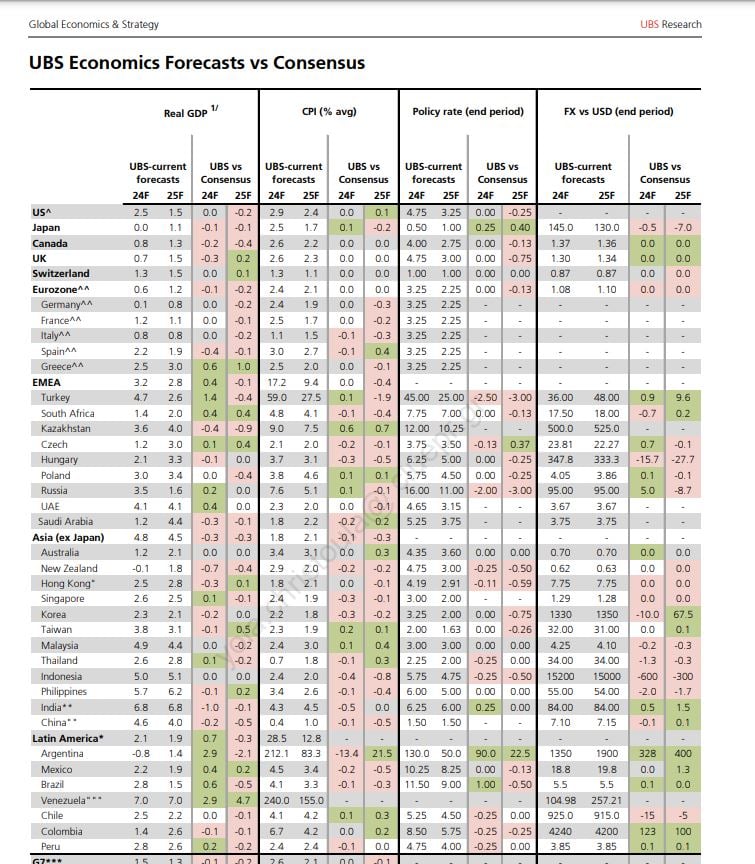

Μακρινός φαίνεται να είναι ο στόχος του 2% για τον πληθωρισμό στην Ελλάδα. Νεότερες εκτιμήσεις της UBS θέλουν τον δείκτη να επιμένει κοντά στο 3%, μετά και τα στοιχεία που έδειξαν επιτάχυνσή του μέσα στο καλοκαίρι. Η ελβετική επενδυτική τράπεζα διατηρεί πάντως αμετάβλητες τις προβλέψεις της για την ανάπτυξη, καθώς τα κεφάλαια του Ταμείου Ανάκαμψης προσφέρουν σημαντικό στήριγμα.

H UBS «βλέπει» μεγέθυνση του ΑΕΠ κατά 2,5% φέτος στην Ελλάδα, με την οικονομία να ανεβάζει ταχύτητα στο 3% το 2025. Πρόκειται για ανάπτυξη αρκετά ισχυρότερη από εκείνη της Ευρωζώνης, που προσδιορίζεται σε μόλις 0,6% για το 2024 και 1,2% το 2025.

Η εικόνα στη ζώνη του ευρώ

Μεγάλος ασθενής της νομισματικής ένωσης δεν είναι άλλος από τη Γερμανία, που βλέπει την οικονομία της να παγιδεύεται σε στασιμότητα. Το γερμανικό ΑΕΠ προβλέπεται να αποφύγει οριακά φέτος την ύφεση, με ανάπτυξη 0,1% για να παρουσιάσει ελαφρώς καλύτερη επίδοση την επόμενη χρονιά (+0,8%).

Μέτριες επιδόσεις για τη δεύτερη μεγαλύτερη οικονομία του ευρώ, τη Γαλλία, για την οποία η UBS βλέπει ανάπτυξη 1,2% φέτος και 1,1% το 2025. Υπό πίεση παραμένει η Ιταλία της Τζόρτζια Μελόνι, που θα δει πιθανότατα το ΑΕΠ της να αναπτύσσεται με ρυθμούς μόλις 0,8% τόσο το 2024 όσο και την επόμενη χρονιά. Πιο κοντά στους ρυθμούς της Ελλάδας είναι η Ισπανία, με το ΑΕΠ της να αναπτύσσεται 2,2% φέτος, για να κατεβάσει όμως ταχύτητα στο 1,9% το 2025.

Οι ισχυρές συνθήκες στην αγορά εργασίας και οι αυξήσεις μισθών θα σηματοδοτήσουν βραδύτερη ίσως των αρχικών εκτιμήσεων υποχώρηση του πληθωρισμού. Η UBS υπολογίζει ότι για το 2024 ο πληθωρισμός θα διαμορφωθεί στο 2,4%. Θα επιβραδυνθεί στο 2,1% το 2025 και θα πιάσει τον στόχο του 2% το 2026.

Σε τροχιά παγκόσμιας επιβράδυνσης – Τι σημαίνει αυτό για τις αγορές

Η παγκόσμια ανάπτυξη επιταχύνθηκε τον Ιούλιο, αλλά χάρη πρωτίστως σε αναδυόμενες και μικρότερες οικονομίες. Οι μεγάλες δυνάμεις (ΗΠΑ, Κίνα, Ευρωζώνη) βρίσκονται σε τροχιά επιβράδυνσης σε μικρότερο ή μεγαλύτερο βαθμό. Πρόκειται πάντως για μία «ομαλή προσγείωση» με τους φόβους για βαθιά ύφεση να έχουν πλέον απομακρυνθεί.

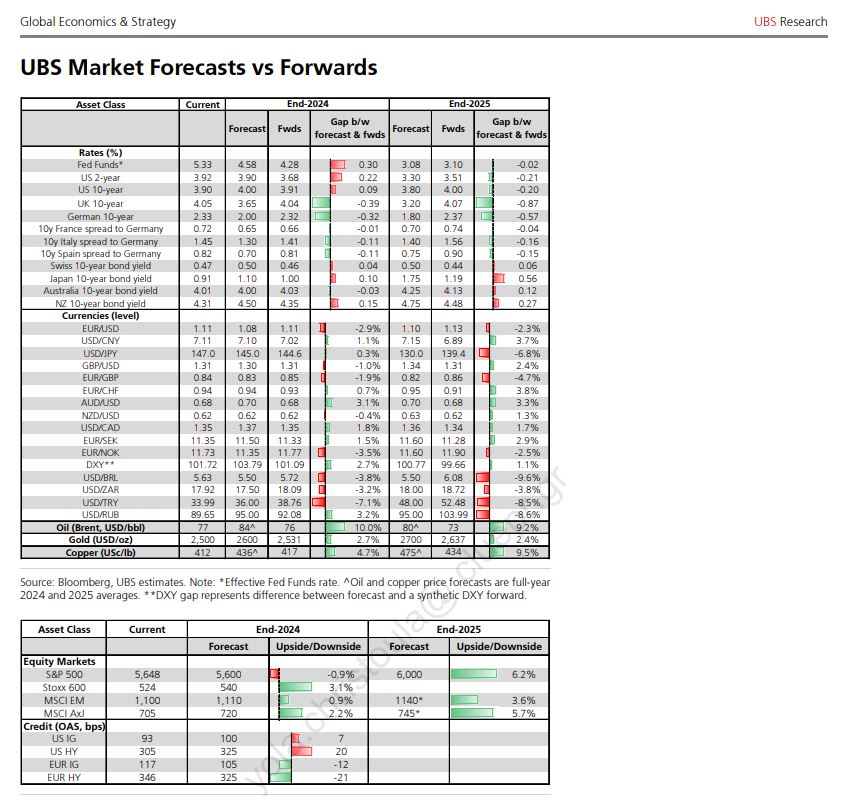

Το περιβάλλον αυτό της ασθενικής ανάπτυξης θα μπορούσε να θέσει υπό πίεση τις μετοχές, των οποίων οι αποτιμήσεις είναι ήδη «τραβηγμένες». Σίγουρα ένα στήριγμα στις μετοχές θα είναι οι επερχόμενες μειώσεις επιτοκίων. Αλλά αυτές από μόνες τους δεν αρκούν. Από το 1957 ο S&P 500 (ο πλέον αντιπροσωπευτικός δείκτης της αμερικανικής αγοράς) προσφέρει ισχυρές αποδόσεις σε περιόδους νομισματικής χαλάρωσης από τη Federal Reserve – αλλά μόνο όταν η οικονομία βελτιώνεται. Η απόδοση φτάνει στο 22% εάν ο ISM ανέβει 5 μονάδες). Εάν οι οικονομικές συνθήκες συνεχίσουν να επιδεινώνονται, τότε ο δείκτης μένει στάσιμος.

Καθώς δεν είναι σαφές ακόμη σε ποιο βαθμό (και πόσο γρήγορα) θα μεταφραστούν οι επιτοκιακές μειώσεις σε τόνωση της ανάπτυξης, η UBS εξακολουθεί να συστήνει τοποθετήσεις στους λεγόμενους «αμυντικούς κλάδους» του χρηματιστηρίου, όπως είναι οι μετοχές υγείας – ιατρικού εξοπλισμού, οι επιχειρήσεις κοινής ωφελείας και οι εταιρείες λογισμικού.

Στην αγορά συναλλάγματος οι πιο ευνοϊκές προοπτικές καταγράφονται για δολάριο Αυστραλίας και βρετανική λίρα, ενώ το αμερικανικό δολάριο θα βρεθεί πιθανότατα υπό πίεση, κάτι που όμως θα ισχύσει και για το ευρώ, καθώς έρχονται μειώσεις επιτοκίων και από την ΕΚΤ. Η ισοτιμία ευρώ/δολαρίου προβλέπεται να παραμείνει σε παρόμοια με τα σημερινά επίπεδα. Τα carry trades έχουν καταστεί δύσκολη υπόθεση τόσο για νομίσματα των αναδυόμενων οικονομιών όσο και για εκείνα των χωρών του G10.