Αιχμή του δόρατος θα αποτελέσουν οι ελληνικές τράπεζες το προσεχές διάστημα καθώς βρίσκονται στη διαφοροποιημένη πλέον διόπτρα των οίκων αξιολόγησης, οι οποίοι έχουν πάψει να τις αντιμετωπίζουν ενιαία, όπως κατά τη διάρκεια της κρίσης και τις αξιολογούν αναλόγως των επιδόσεων και της επιδραστικότητάς τους στην οικονομία της χώρας αλλά και με νότες πολιτικής.

Μια εξαιρετικά διαφορετική αντιμετώπιση επιφυλάσσουν οι οίκοι αξιολόγησης έναντι του πρόσφατου παρελθόντος στις τράπεζες σε όλη την Ευρώπη, οι οποίες αποτελούν αιχμή του δόρατος τόσο από χρηματοοικονομικής άποψης όσο και από πολιτικής άποψης.

Σε ό,τι αφορά τη χρηματοοικονομική σημασία των τραπεζών, αν και αυτονόητη, γίνεται ολοένα και πιο μεγάλη στο πλαίσιο της χρηματοπιστωτικής επέκτασης που είναι πλέον μονόδρομος για την ανάπτυξη.

Σε ό,τι αφορά την πολιτική σημασία που αποχτούν οι τράπεζες, αυτή γίνεται σαφέστερη αυτήν την περίοδο στην Γαλλία με επαπειλούμενες απειλές κρατισμού που μπορεί να γίνουν πραγματικότητα σε περίπτωση επικράτησης της ακροδεξιάς. Μια διαφοροποίηση ισχυρή από αγορές όπως η Γαλλία μπορεί εύκολα να τινάξει στον αέρα το οικοδόμημα της τραπεζικής ενοποίησης δημιουργώντας σημαντικά προβλήματα και στις υπόλοιπες τράπεζες της Ευρώπης και τη χρηματοδότησή τους εν τω συνόλω.

Η αξιολόγηση των ελληνικών τραπεζών

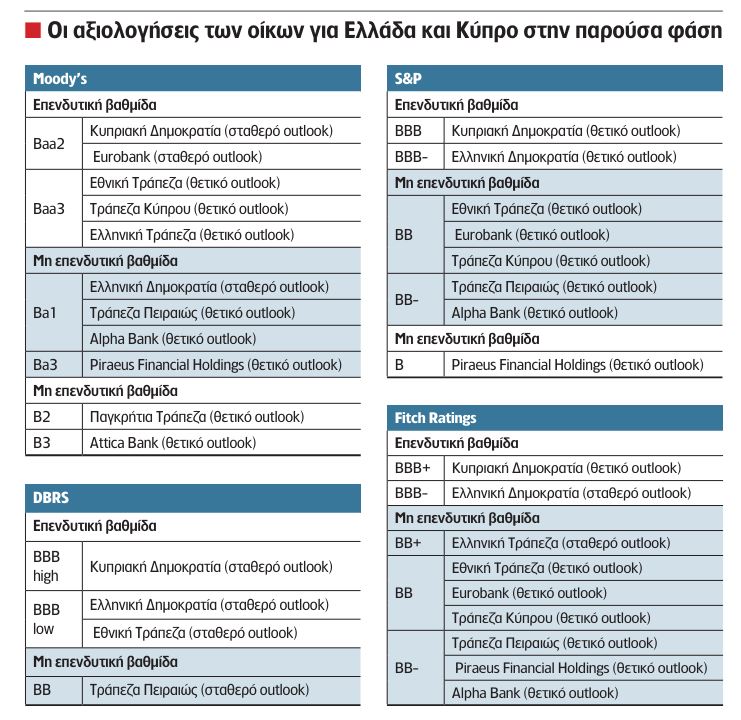

Τη διαφορετική αντιμετώπιση των οίκων προς τις ελληνικές τράπεζες την είδαμε νωρίτερα από την DBRS, που αναβάθμισε πλήρως την Εθνική, και την περασμένη εβδομάδα με τη Moody’s, η οποία αναβάθμισε τη Eurobank με μία μονάδα πάνω από την επενδυτική βαθμίδα όταν η βαθμολογία της χώρας είναι κάτω από την επενδυτική βαθμίδα.

Υπενθυμίζεται πως πριν την χρηματοοικονομική κρίση οι τράπεζες διεκδικούσαν rating πολύ υψηλότερο από εκείνο της χώρας, το οποίο κατρακύλησε μετά το PSI επειδή κουρεύτηκαν τα ομόλογα του ελληνικού Δημοσίου και ουσιαστικά απώλεσαν μεγάλο τμήμα του ενεργητικού τους, χρειάστηκε δε να ανακεφαλαιοποιηθούν από το Ελληνικό Δημόσιο.

Στην παρούσα φάση, η προσοχή των οίκων αξιολόγησης επικεντρώνεται στα εξής έξι σημεία:

- Στο πώς οι τράπεζες διαμορφώνουν τα κεφάλαιά τους και το αν αυτά είναι συνδεδεμένα με πολλές πηγές χρηματοδότησης ή με λιγότερες. Για παράδειγμα η μεγάλη έκθεση των τραπεζών σε ομόλογα του Ελληνικού Δημοσίου δεν αντιμετωπίζεται θετικά από τους raters.

- Στο πόσο διαφοροποιούνται οι πηγές κερδοφορίας των τραπεζών. Ιδιαίτερα μέτρησε στην αναβάθμιση της Eurobank το γεγονός πως μεγάλο κομμάτι των κερδών της προέρχεται από την δραστηριότητα στο εξωτερικό.

- Στη δυνατότα διανομής μερίσματος και επιστροφής κεφαλαίου. Οι ελληνικές τράπεζες για πρώτη φορά τους επετράπη η διανομή μερίσματος στους μετόχους τους μετά από 15 περίπου χρόνια.

- Στην πορεία του DTC. Ο αναβαλλόμενος φόρος αποτελεί «κόκκινο πανί» για τους raters και -δυστυχώς- καταλαμβάνει σημαντικό κομμάτι στα κεφάλαια των συστημικών τραπεζών.

- Στα κόκκινα δάνεια, παλιά και νέα.

- Στις νέες πηγές εσόδων.

Σε κάθε περίπτωση, οι συστημικές τράπεζες έχουν διανύσει μια μεγάλη και θετική απόσταση σε όλα τα παραπάνω. Βέβαια, πολύ πιο μπροστά έχουν τρέξει οι κυπριακές τράπεζες, όπου οι καταθέτες υπέστησαν και κούρεμα καταθέσεων.

Σε ό,τι αφορά τη Moody’s, ίσως τον πιο δύσκολο αλλά και τον πιο αξιόπιστο οίκο αξιολόγησης, αυτός έχει ήδη δώσει επενδυτική βαθμίδα στην Εθνική Τράπεζα μόνον που το έχει πράξει ως προς τις καταθέσεις της τράπεζας και όχι ως προς τα ομόλογά της. Ενώ σε ό,τι αφορά τη Eurobank το έχει πράξει και ως προς τα δύο. Αντιστοίχως η Moody’s έχει περάσει στην επενδυτική βαθμίδα και την Τράπεζα Κύπρου και την Ελληνική Τράπεζα. Ολα αυτά έχουν συμβεί ενώ ο οίκος δεν έχει ακόμη δώσει επενδυτική βαθμίδα στη Ελληνική Δημοκρατία.

Με βάση εκτιμήσεις αναλυτών θεωρείται πως οίκος δεν θα αργήσει να αναβαθμίσει και την Εθνική ως προς τα ομόλογα της τελευταίας, ενώ αναμένονται οι αποφάσεις του για τη χώρα το φθινόπωρο.

Κανένας άλλος από τους υπόλοιπους πιο δημοφιλείς οίκους αξιολόγησης, δηλαδή οι S&P, Fitch και DBRS (έχει αναβαθμίσει μόνο το ελληνικό αξιόχρεο και την ΕΤΕ στην επενδυτική βαθμίδα), δεν έχει προχωρήσει σε αναβάθμιση συστημικής ή άλλης τράπεζας.

Η εκτίμηση, πάντως, είναι πως καθώς όλοι οι οίκοι, πλην της Moody’s, έχουν ήδη προχωρήσει σε αναβάθμιση της χώρας δίνοντάς της την επενδυτική βαθμίδα, εντός του έτους θα περάσουν και σε αναβαθμίσεις των τραπεζών.

Τι σημαίνει πλήρες πέρασμα μιας τράπεζας στην επενδυτική βαθμίδα

Το σημαντικότερο όφελος για μια τράπεζα να βρεθεί εκ νέου στην επενδυτική βαθμίδα είναι να μπορεί να δανείζεται φθηνότερα και εν τέλη να εκτελεί φθηνότερα τις εκδόσεις MREL.

Mε τον τρόπο αυτόν μπορεί να πραγματοποιήσει μια σταθερότερη πολιτική έναντι του spread σε μια περίοδο που τα επιτόκια υποχωρούν.

Μπορεί να αντλήσει φθηνότερα κεφάλαια από την κεφαλαιαγορά αφού η αναβάθμιση των τραπεζών δείχνει ελκυστικότητα με μικρότερο κίνδυνο.

Οι οίκοι αξιολόγησης δεν έχουν προσδιορισμένες ημερομηνίες σε ό,τι αφορά τις τράπεζες γι΄ αυτό και τα reports τους αποτελούν σίγουρα έκπληξη. Βρίσκονται ωστόσο σε διαρκή επαφή με τις τράπεζες που καλύπτουν.

Αντιθέτως οι raters έχουν προκαθορισμένες ημερομηνίες σε ότι αφορά την αξιολόγηση των χωρών.

Έτσι μέσα στον χρόνο έχουμε να περιμένουμε:

- 12/7/24 την αξιολόγηση της Scope

- 6/9/24 την αξιολόγηση της DBRS

- 13/9/24 την αξιολόγηση της Moody’s

- 18/10/24 την αξιολόγηση της S&P

- 22/11/24 την αξιολόγηση της Fitch και

- 6/12/24 νέα αξιολόγηση από τη Scope

Ενδιάμεσα αυτών των ημερομηνιών, όπως αναφέρουν έγκυρα τραπεζικά στελέχη, σαφώς και οι οίκοι αξιολόγησης θα πρέπει να λειτουργήσουν προκειμένου να εκφράσουν άποψη και για τα πιστωτικά ιδρύματα.