Το ρητό των επενδυτών «Πούλα τον Μάιο και μείνε μακριά» δεν βρήκε απήχηση φέτος, με τους βασικούς χρηματιστηριακούς δείκτες στη Wall Street να συνεχίζουν με αμείωτο ρυθμό τα αλλεπάλληλα ιστορικά υψηλά, μετά την «ανάσα» του Απριλίου.

Μόλις αυτή την εβδομάδα ο Nasdaq πέρασε για πρώτη φορά στην ιστορία του το φράγμα των 17.000 μονάδων, ενώ νωρίτερα εντός του μήνα ο Dow Jones αναρριχήθηκε πάνω από τις 40.000 μονάδες.

Ο Μάιος είναι ο έκτος θετικός μήνας στη διάρκεια των τελευταίων επτά, έχοντας ως βασική κατευθυντήρια δύναμη τις κορυφαίες τεχνολογικές και την ευφορία γύρω από την τεχνητή νοημοσύνη, με βασικό καταλύτη τη Νvidia, μετά, μάλιστα, τα θεαματικά αποτελέσματα πρώτου τριμήνου του αμερικανικού κολοσσού.

Αξιοσημείωτο είναι πως η χρηματιστηριακή ευφορία συνεχίζεται παρά το γεγονός πως οι γεωπολιτικές εντάσεις κορυφώνονται, με τον πόλεμο σε Ουκρανία και Λωρίδα της Γάζας.

Παράγοντας αβεβαιότητας είναι και οι εκλογές για το Ευρωκοινοβούλιο και οι προεδρικές εκλογές στις ΗΠΑ.

Επιτοκιακές προσδοκίες

Το ράλι καθοδηγήθηκε και από τις προσδοκίες για μείωση των επιτοκίων στην Ευρωζώνη από την ΕΚΤ, καθώς το τοπίο της νομισματικής πολιτικής των ΗΠΑ έχει γίνει πιο περίπλοκο, παρόλο που οι αγορές έχουν περιορίσει τα στοιχήματά τους ως προς τις φετινές επιτοκιακές μειώσεις, εφόσον ο πληθωρισμός παραμένει υψηλός, ειδικά στον κλάδο παροχής υπηρεσιών.

Σε όλα αυτά, θα πρέπει να προστεθούν τα καλύτερα του αναμενομένου εταιρικά αποτελέσματα για το πρώτο τρίμηνο, καθώς και η ευφορία που δημιουργούν οι εξαγορές και συγχωνεύσεις, που τον τελευταίο καιρό «έχουν ξυπνήσει από τον λήθαργο» των προηγούμενων ετών.

Η Nvidia έχει προσθέσει 1,6 τρισ. δολάρια σε χρηματιστηριακή αξία φέτος, με τη μετοχή της να ενισχύεται περισσότερο από 90% από τις αρχές του έτους έως σήμερα και είναι κοντά στο να ξεπεράσει την Apple ως η δεύτερη σε αξία εταιρεία στον κόσμο. Μόνο τον Μάιο η μετοχή της σημείωσε άνοδο περίπου 27%.

Η ευφορία γύρω από την τεχνητή νοημοσύνη τροφοδοτεί τα εταιρικά κέρδη και στις δύο πλευρές του Ατλαντικού, με τις ευρωπαϊκές επιχειρήσεις να «καθρεφτίζουν» την επιτυχία των αμερικανικών.

Σύμφωνα με στοιχεία της FactSet, στο πρώτο τρίμηνο, 199 επιχειρήσεις έκαναν αναφορά στην ΑΙ πρόκειται για το υψηλότερο νούμερο στη διάρκεια των τελευταίων 10 ετών.

Ο όρος ΑΙ αναφέρθηκε πιο συχνά από τις Meta Platforms, Nvidia και Microsoft, με καθεμία από τις εταιρείες αυτές να αναφέρει τη λέξη τουλάχιστον 50 φορές στις ανακοινώσεις για τα κέρδη της.

Οι μεγάλες εταιρείες κυριαρχούσαν πάντα στον S&P 500, αλλά όχι σε αυτόν τον βαθμό.

Οι έξι μεγαλύτερες αμερικανικές εταιρείες -Microsoft, Apple, Nvidia, Alphabet, Amazon.com και Meta Platforms-αντιπροσωπεύουν το 30% του δείκτη αναφοράς, από περίπου 26% στις αρχές του έτους, σύμφωνα με στοιχεία του Bloomberg.

Από τις αρχές του έτους έως σήμερα, ο δείκτης υψηλής τεχνολογίας Nasdaq καταγράφει κέρδη άνω του 9%, o S&P 500 ενισχύεται περισσότερο από 8%, ενώ ο Dow Jones παρουσιάζει τα μικρότερα κέρδη, της τάξης του 1,3%.

Παρ’ όλα αυτά, η αμερικανική αγορά αναμένεται να παραμείνει νευρική, όπως σημειώνει ο Κουίνσι Κρόσμπι, στρατηγικός αναλυτής της LPL Financial, επικαλούμενος παράγοντες όπως οι προεδρικές εκλογές στις ΗΠΑ, η αστάθεια στις αποδόσεις των αμερικανικών ομολόγων και οι καταναλωτικές δαπάνες, οι οποίες κατέβασαν ταχύτητα στο πρώτο τρίμηνο, συγκρατώντας και τη δυναμική της αμερικανικής οικονομίας.

Τα τελευταία στοιχεία για τον πληθωρισμό στις ΗΠΑ δεν απομακρύνουν τις ανησυχίες των αγορών, καθότι ο δείκτης προσωπικών καταναλωτικών δαπανών, τον οποίο παρακολουθεί στενά η Fed, παρέμεινε τον Απρίλιο στα ίδια επίπεδα με αυτά του Μαρτίου τόσο σε ετήσια όσο και σε μηνιαία βάση.

Τα στοιχεία επιβεβαιώνουν τις θέσεις της αγοράς, αλλά και των αξιωματούχων της Φέντεραλ Ριζέρβ ότι τα επιτόκια θα παραμείνουν σε υψηλότερα επίπεδα για μεγαλύτερο χρονικό διάστημα, εν μέσω αρκετών αμφιβολιών για το εάν η ομοσπονδιακή κεντρική τράπεζα είναι σε θέση να μειώσει τα επιτόκια φέτος εφόσον η αμερικανική οικονομία αποδεικνύεται άκρως ανθεκτική.

Υπενθυμίζεται ότι η Fed έχει αυξήσει τα επιτόκια κατά 525 μονάδες βάσης από τον Μάρτιο του 2022 σε μία προσπάθεια να αποθερμάνει τη ζήτηση στην αμερικανική οικονομία, εν μέσω ωστόσο αρκετών ερωτηματικών εάν το έχει καταφέρει, με τις δημοσιονομικές δαπάνες να προβλέπεται ότι θα συνεχίσουν να αυξάνονται με τον ίδιο ρυθμό τουλάχιστον έως τις εκλογές του Νοεμβρίου.

Πορεία στην Ευρώπη

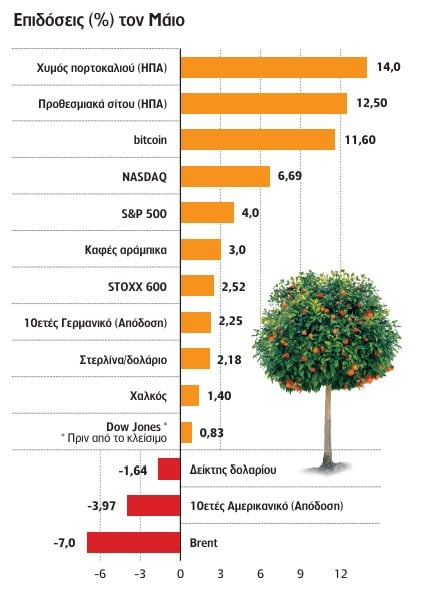

Στην άλλη πλευρά του Ατλαντικού, ο πανευρωπαϊκός χρηματιστηριακός δείκτης STOXX 600 ενισχύθηκε τον Μάιο κατά 2,3%, στα μεγαλύτερα μηνιαία κέρδη από τον Μάρτιο, σύμφωνα με στοιχεία της Refinitiv, καταφέρνοντας να «χωνέψει» στη χθεσινή συνεδρίαση τα υψηλότερα του αναμενομένου στοιχεία για τον πληθωρισμό Μαΐου στην Ευρωζώνη, που διαμορφώθηκε σε 2,6% από 2,4% του Απριλίου και 2,5% που περίμεναν οι αναλυτές.

Αποδόσεις ομολόγων

Στις υπόλοιπες κατηγορίες ενεργητικού, οι αποδόσεις των κρατικών ομολόγων σημείωσαν προς στιγμή στη διάρκεια του Μαΐου μεγάλη άνοδο, εν μέσω ερωτηματικών για την πορεία της νομισματικής πολιτικής στην Ευρωζώνη είναι άγνωστη η πορεία των επιτοκίων μετά τη μείωση του Ιουνίου.

Στο πλαίσιο αυτό, η απόδοση του γερμανικού 10ετούς έφθασε προς στιγμή έως το 2,7%, που είναι το υψηλότερο επίπεδο από τον Νοέμβριο του 2023, έχοντας αυξηθεί κατά 2,7% καθ’ όλη τη διάρκεια του Μαΐου.

Αντίθετα, η απόδοση του αμερικανικού αποκλιμακώθηκε κατά 3,9% τον Μάιο.

Συνάλλαγμα – εμπορεύματα

Στην αγορά ξένου συναλλάγματος, ο δείκτης δολαρίου έκλεισε τον Μάιο με απώλειες άνω του 1%, ενώ αντίθετα η στερλίνα και το ευρώ ενισχύθηκαν περισσότερο από 2% και 1% αντίστοιχα. Ωστόσο, από τις αρχές του έτους έως σήμερα ο δείκτης δολαρίου καταγράφει κέρδη λίγο μεγαλύτερα από 3%, ενώ αντίθετα το ευρώ υποχωρεί το ίδιο διάστημα κατά 1,7%.

Εάν η Fed δεν κάνει φέτος κίνηση μείωσης των επιτοκίων, τότε το ισχυρό δολάριο θα εντείνει τις πιέσεις προς το ευρώ και αυτός είναι και ο μεγαλύτερος φόβος των αξιωματούχων της ΕΚΤ, που αποφεύγουν κάθε πρόβλεψη για τη μετέπειτα πορεία των επιτοκίων. Μεγάλοι κερδισμένοι του Μαΐου, το bitcoin, με κέρδη άνω του 11%, τα προθεσμιακά σίτου, που ενισχύθηκαν περίπου 12%, τα προθεσμιακά χυμού πορτοκαλιού στις ΗΠΑ, με κέρδη άνω του 14%, και ο καφές αράμπικα, με κέρδη περίπου 3%.

Μεγάλος επίσης κερδισμένος του μηνός και τα προθεσμιακά φυσικού αερίου στις ΗΠΑ με άνοδο άνω του 27%. Όσο για τον χρυσό, ενισχύθηκε για τέταρτο διαδοχικό μήνα τον Μάιο, κατά 2,1%, ενώ ο άργυρος γνώρισε τα μεγαλύτερα μηνιαία κέρδη από τον Νοέμβριο του 2022.