Από την έντυπη έκδοση

Tων Σοφίας Εμμανουήλ και Τζούλης Ζαφόλια

Επαφές με εποπτικές αρχές και δράσεις προς ανατροπή του αρνητικού κλίματος για την εισηγμένη έχει προαναγγείλει για σήμερα η διοίκηση της Folli Follie Group (FFG), ενώ η Quintessential Capital Management (QCM) ετοιμάζει, όπως λέει, β’ μέρος στην έκθεση της Παρασκευής (4.5.2018), με την οποία αμφισβήτησε την οικονομική προοπτική του ελληνικού ομίλου (ειδικά στις ασιατικές αγορές απ’ όπου αντλεί το 68% των εσόδων του) – με την κλιμάκωση της αντιπαράθεσης να δίνει τον τόνο και στις σημερινές συνεδριάσεις των αγορών.

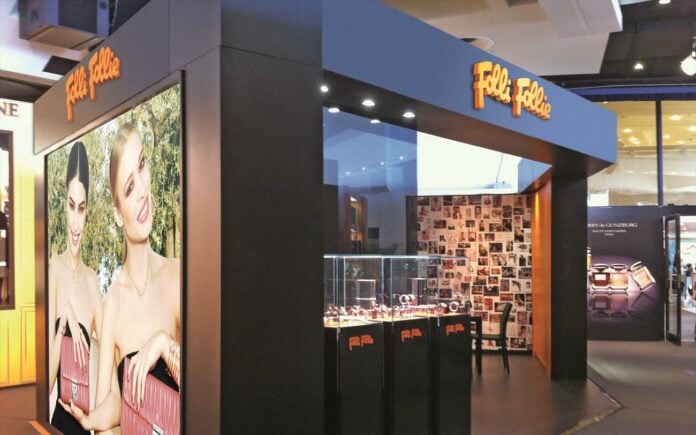

Ειδικότερα, η FFG έχει προγραμματίσει για σήμερα συνάντηση στην Επιτροπή Κεφαλαιαγοράς, προσφυγή στη Δικαιοσύνη και ενημέρωση του επενδυτικού κοινού με δημοσίευση αναλυτικής λίστας των σημείων πώλησης (POS) του brand Folli Follie. Στόχος είναι «να αποδειχθεί πόσο αβάσιμοι είναι οι ισχυρισμοί που έγιναν σημαία στην επίμαχη έκθεση» αναφέρει σε ανακοίνωση που εξέδωσε χθες το απόγευμα ο Τζώρτζης Κουτσολιούτσος, διευθύνων σύμβουλος του FFG. «Με μεγάλη αγανάκτηση και θυμό αναφέρομαι στα γεγονότα που έχουν προκύψει τα τελευταία εικοσιτετράωρα, ως αποτέλεσμα της άδικης επίθεσης που δέχεται το brand Fοlli Follie και κατ’ επέκταση ο όμιλος FF Group από ομάδα κερδοσκόπων, οι οποίοι βάσει οργανωμένου σχεδίου επέφεραν πλήγμα και ζημία στον όμιλο και στους μετόχους του, αποκομίζοντας τεράστια οικονομικά οφέλη…» σημειώνει μεταξύ άλλων.

Εξάλλου, διευκρινίσεις κι επιπλέον στοιχεία αναμένεται να ζητήσουν από τον όμιλο η Επιτροπή Κεφαλαιαγοράς και οι τράπεζες (σύνολο τραπεζικών δανείων 112 εκατ. ευρώ, ομολογιακά 479 εκατ. ευρώ, σε σύνολο 612 εκατ. ευρώ μαζί με τις χρηματοδοτικές μισθώσεις).

Η αναλυτική ενημέρωση είναι επιβεβλημένη και κάθε λεπτό αβεβαιότητας κοστίζει πολλά εκατομμύρια σε βασικούς μετόχους και μικρομετόχους. Ήδη η οικογένεια Κουτσολιούτσου, που ελέγχει το 35,08% (σύνολο δικαιωμάτων ψήφου του Δημήτρη Κουτσολιούτσου), έχει χάσει περίπου 108 εκατ. ευρώ από την κατάρρευση της μετοχής στη συνεδρίαση της περασμένης Παρασκευής, ενώ οι ζημιές για την κινεζική Fosun που ελέγχει το 13,886% ανήλθαν σε 42,8 εκατ. ευρώ και για τον έτερο βασικό μέτοχο, τη Fidelity με το 9,5%, σε 29,3 εκατ. ευρώ.

Η κρίση αξιοπιστίας που έχει προκαλέσει η QCM δείχνει να μην έχει προηγούμενο για την εταιρεία, η οποία δεν έχει βρεθεί στο παρελθόν στο επίκεντρο τέτοιας έντασης αρνητικής δημοσιότητας, αντίθετα έχει αναδειχθεί πολλάκις η συνεισφορά της επιχειρηματικής οικογένειας Κουτσολιούτσου στην ελληνική οικονομία και οι δράσεις της στην κατεύθυνση της ανάδειξης της χώρας ως τουριστικού -ακόμη και επενδυτικού- προορισμού, κυρίως στο κινεζικό κοινό. Αυτό είχε αποτυπωθεί και στην «ανθεκτικότητα» της μετοχής. Ακόμη και όταν τον Δεκέμβριο του 2015 βρέθηκε σε περιδίνηση από τον πανικό που προκάλεσε στο επενδυτικό κοινό η φερόμενη ως εξαφάνιση του Guo Guangchang, επικεφαλής της Fosun International Ltd. -και στρατηγικού συνεργάτη της FFG για την ανάπτυξη και εδραίωση των σημάτων της στις ασιατικές αγορές- οι παράπλευρες απώλειες αποδείχθηκαν διαχειρίσιμες, ενώ οι ετήσιες ζημιές δεν ξεπέρασαν το 40%. Αυτήν τη φορά, σε μια μόλις συνεδρίαση του Χ.Α. η εταιρεία έχασε το 29,99% της αξίας της.

Οι προκλήσεις στην Κίνα

Αξίζει να σημειωθεί ότι εκείνη τη χρονιά, το 2015, όταν κορυφώνονταν οι ανησυχίες των fund managers για την πορεία των αγορών τόσο στην Ελλάδα των capital controls όσο και στην Κίνα, τον «γίγαντα με τα πήλινα πόδια» όπως την αποκάλεσαν αναλυτές με τα πρώτα απτά σημάδια κόπωσης της οικονομίας, η διοίκηση της FFG είχε αναφέρει επιβράδυνση στον ρυθμό αύξησης των συμβάσεων franchise, χωρίς όμως να επηρεάζεται ο διψήφιος ρυθμός ανάπτυξης των πωλήσεων. Οι αναλυτές έκτοτε εντοπίζουν αβεβαιότητες, με αποτέλεσμα να μειώνουν την τιμή-στόχο για τη μετοχή της FFG, αν και σε αρκετές περιπτώσεις διατηρούν στις εκθέσεις τους συστάσεις αγοράς.

Το τελευταίο διάστημα οι πιέσεις στη μετοχή συνδέθηκαν και με στοιχεία των οικονομικών καταστάσεων του 2017, όπου καταγράφηκαν αρνητικές ταμειακές ροές (με συναλλαγματικές διαφορές από μετατροπή εκμεταλλεύσεων εξωτερικού – 176,926 εκατ. ευρώ από 54,288 εκατ. ευρώ το 2016). Την Παρασκευή όμως οι ξένοι επενδυτές με αφορμή το report της QCM, η οποία σημειωτέον έχει short θέση στη μετοχή της FFG, κλιμάκωσαν τη στάση τους με sell off, μη έχοντας ικανοποιηθεί από τις απαντήσεις της διοίκησης στην ενημέρωση που τους έκανε σχετικά με το δυσανάλογα αυξημένο κεφάλαιο κίνησης σε συνάρτηση με τις πωλήσεις, τα υψηλά αποθέματα και τις απαιτήσεις συγκριτικά με τους αντίστοιχους δείκτες ανταγωνιστικών σημάτων όπως Michael Kors, Tapestry, Pandora κ.ά. Κάποια δυσφορία φέρεται να εκφράστηκε επίσης από το γεγονός ότι ο ελληνικός όμιλος δεν απάντησε άμεσα σε αίτημα αναλυτή για σχολιασμό σχετικά με ένα άλλο fund που πήρε θέση shοrt στη μετοχή.

Η επαναδιατύπωση

Θα πρέπει να σημειωθεί ότι όταν αμφισβητείται η ορθότητα των επίσημων οικονομικών στοιχείων που δημοσιεύει μια εισηγμένη εταιρεία όπως και η επάρκεια των ελεγκτών, πέρα από τις αγωγές και τις άλλες νομικές διεργασίες η διεθνής πρακτική λέει ότι απαιτείται επαναδιατύπωση λογιστικών καταστάσεων προηγούμενων ετών (restatement) κατόπιν διενέργειας νέου ελέγχου από ανεξάρτητο ελεγκτή. Αυτό, όπως επισημαίνουν παράγοντες της αγοράς, αφορά την περίπτωση που το πόρισμα επιβεβαιώνει τις αμφιβολίες και άρα οδηγεί σε αναίρεση του πιστοποιητικού ελέγχου που έχει εκδοθεί. Σε άλλη περίπτωση δεν υπάρχει θέμα. Στην περίπτωση του restatement, αναθεωρούνται προς τα κάτω τα «φουσκωμένα» στοιχεία. Ενδεικτικά σημειώνεται η περίπτωση της εισηγμένης στη Νέα Υόρκη Hertz Global Holdings Inc., που αναγκάστηκε να αναθεωρήσει τις λογιστικές καταστάσεις των ετών 2011-2013 κατόπιν ελέγχου από την αμερικανική επιτροπή κεφαλαιαγοράς (τότε ήταν ιδιοκτήτρια στόλου 500.000 αυτοκινήτων στις ΗΠΑ και 180.000 αυτοκινήτων σε άλλες χώρες, με έσοδα 10,8 δισ. δολ.). Είχε προηγηθεί στα τέλη του 2014 η περίπτωση της μεγαλύτερης αλυσίδας σούπερ μάρκετ της Αγγλίας TESCO PLC (πωλήσεις 63,4 δισ. στερλίνες το 2013), η οποία είχε «φουσκώσει» την αναμενόμενη κερδοφορία σε μια προσπάθεια να εμφανίσει επιβραδυνόμενη μείωση αποτελεσμάτων. Ακολούθησε ρευστοποίηση του μεριδίου του Warren Buffett στην εταιρεία και κλυδωνισμοί σε επίπεδο διοίκησης.

Οι εποπτικές αρχές

Διευκρινίσεις και απαντήσεις για σειρά στοιχείων που σχετίζονται τόσο με τα οικονομικά αποτελέσματα όσο και με λοιπά ζητήματα που θίγονται στην έκθεση της Quintessential Capital Management για τη Folli Follie αναμένεται να ζητήσει άμεσα η Επιτροπή Κεφαλαιαγοράς από τη διοίκηση της εισηγμένης εταιρείας. Θα ακολουθήσει, πιθανότατα πριν από την έναρξη της σημερινής συνεδρίασης, σχετική ανακοίνωση της Επιτροπής.

Δεύτερη ημέρα σήμερα που το κλίμα στο Χρηματιστήριο πιθανώς να διαμορφωθεί εν πολλοίς από τις σχετικές με την παραπάνω υπόθεση εξελίξεις, αφού από το κλείσιμο της Παρασκευής έως τώρα μεσολάβησαν τόσο ανακοίνωση της Folli Follie όσο και αναρτήσεις του αμερικανικού fund στο κοινωνικό διαδίκτυο, σύμφωνα με τις οποίες ακολουθεί δεύτερο μέρος της έρευνας για την ελληνική εταιρεία.

Θέμα αναστολής της μετοχής της Folli Follie δεν αναμένεται να απασχολήσει σήμερα τους αρμοδίους κι αυτό μάλλον δεν προκαλεί εντύπωση, δεδομένου ότι δεν υπήρξε ανάλογη κίνηση την Παρασκευή, με την εξήγηση από πλευράς εποπτικής αρχής πως «ένα δημοσίευμα δεν στοιχειοθετεί από μόνο του λόγο αναστολής διαπραγμάτευσης μίας μετοχής».

Έπεται νέο «χτύπημα» από το fund

Η FF Group προανήγγειλε νομικές ενέργειες, αλλά η QCM δεν έδειξε να «πτοείται», προειδοποιώντας μάλιστα για νέο «χτύπημα», αφού στον λογαριασμό της στο Twitter ανέφερε ότι εξέτασε και βρήκε πολύ διασκεδαστική την τελευταία ανακοίνωση της FF. «Η απάντησή μας θα είναι του συνηθισμένου είδους: αιχμηρή, στοιχειοθετημένη και συντριπτική» κατέληγε. Ακολούθησαν κι άλλες αναρτήσεις, με ενδεικτική μία με φωτογραφία από το κατάστημα της Folli Follie στο Westfield WTC, στο Νέο Παγκόσμιο Κέντρο Εμπορίου στη Νέα Υόρκη (γεωγραφικό σημείο στο οποίο αναφέρεται η FFG στην ανακοίνωσή της εξηγώντας ότι εκεί έχουν μεταφερθεί τα καταστήματα σε Soho και Μadison στο πλαίσιο της αναβάθμισής τους υπό το νέο store concept του FF brand). Το αμερικανικό fund σημειώνει την απουσία εμπορικής κίνησης στο κατάστημα και σε μια προκλητική κίνηση καλούσε το κοινό του να ανεβάσει φωτογραφίες καταστημάτων, όπου τα εντοπίσει, με σκοπό να τις συμπεριλάβει στο δεύτερο μέρος της έκθεσής του. Στο ίδιο μοτίβο, η συζήτηση που άνοιξε στο διαδίκτυο με επίκεντρο δηλώσεις του Gabriel Grego, Managing Partner της Quintessential Capital σε παρουσίαση της έκθεσης «Folli Follie: The Other Greek Parmalat» στη Νέα Υόρκη, κλιμάκωσε επικοινωνιακά την υπόθεση.

Άλλοι αναλυτές σχολίαζαν τη συμπεριφορά της FF σε συνδυασμό με αυτήν της Tesla, εφιστώντας την προσοχή στο ότι οι αγορές είναι αμείλικτες. Μια μέρα πριν ξεσπάσει το θέμα της FF, o Elon Musk, επικεφαλής της Tesla, ρωτήθηκε σε τηλεδιάσκεψη για τις κεφαλαιακές ανάγκες της εταιρείας του. «Αυτές οι ερωτήσεις είναι τόσο βαρετές, με σκοτώνουν» είπε, αποφεύγοντας να δώσει απαντήσεις. Αλλά αναγκάστηκε να ανασκευάσει μετά την αντίδραση της μετοχής στο χρηματιστήριο: «Ήταν ανόητο εκ μέρους μου να τις αγνοήσω».