Από την έντυπη έκδοση

Της Τέτης Ηγουμενίδη

tigoum@naftemporiki.gr

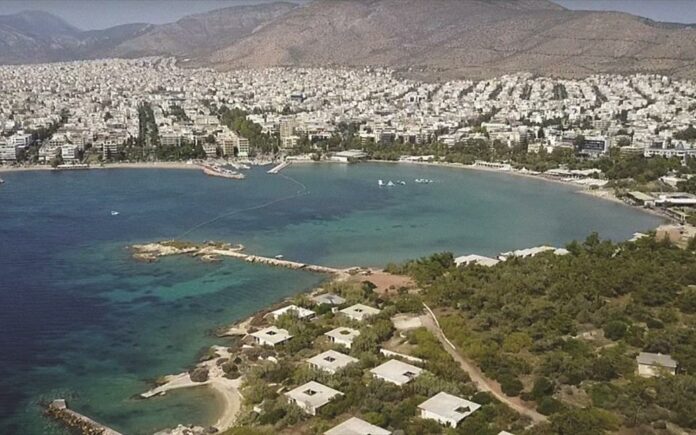

Με τη δημιουργία νέων χώρων εστίασης και κέντρων διασκέδασης θα ξεκινήσει σταδιακά το επόμενο διάστημα η πρώτη φάση της ανακατασκευής – ανάπτυξης του συγκροτήματος Αστέρια Γλυφάδας, ένα από τα πλέον εμβληματικά στο παράκτιο μέτωπο της Αττικής, από την Grivalia Hospitality, θυγατρική της Grivalia Properties ΑΕΕΑΠ (Ανώνυμη Εταιρεία Επενδύσεων Ακίνητης Περιουσίας), η οποία έπειτα από τη συγχώνευσή της με την Eurobank, σε περίπου έναν μήνα θα πάψει να υφίσταται ως ΑΕΕΑΠ.

Για την ανακατασκευή της ξενοδοχειακής μονάδας ο διαγωνισμός για την επιλογή της τεχνικής εταιρείας εκτιμάται ότι θα πραγματοποιηθεί στο τέλος του 2019. Τα παραπάνω έγιναν γνωστά στο περιθώριο της έκτακτης γενικής συνέλευσης την περασμένη Παρασκευή που ενέκρινε τη συγχώνευση της ΑΕΕΑΠ με την τράπεζα.

180 εκατ. ευρώ

Ο διευθύνων σύμβουλος της Grivalia ΑΕΕΑΠ, Γιώργος Χρυσικός, απαντώντας σε σχετικό ερώτημα, επίσης στο περιθώριο της συνέλευσης, σημείωσε ότι θα συνεχίσουν όπως έχουν σχεδιαστεί οι αναπτύξεις που έχουν ενταχθεί στο χαρτοφυλάκιο της εταιρείας. Ειδικότερα, για την Grivalia Hospitality πρόσθεσε πως έχει στη διάθεσή της 180 εκατ. ευρώ για την εκτέλεση του επενδυτικού της σχεδίου, κεφάλαια που έχουν προέλθει από τις αυξήσεις κεφαλαίου που έχουν προηγηθεί.

Η Grivalia Hospitality ανήκει σε ποσοστό 25% στην Grivalia ΑΕΕΑΠ, 25% έχει η Eurolife ERB Life Insurance Company και το υπόλοιπο 50% έχει περάσει στη διεθνή επενδυτική εταιρεία M&G Investments Management Limited με έδρα το Λονδίνο.

Για τα Αστέρια Γλυφάδας η Grivalia αποφεύγει να αναφερθεί στο ύψος της επένδυσης, ωστόσο κάποιες πρώτες εκτιμήσεις όταν έκανε την εξαγορά ανέφεραν πως θα είναι περίπου 60 εκατ. ευρώ.

Η απόκτηση του 80% της εταιρείας Ναυσικά Α.Ε. (έναντι τιμήματος 29,5 εκατ. ευρώ) μισθώτριας των Αστεριών στη Γλυφάδα ανακοινώθηκε για πρώτη φορά τον Αύγουστο του 2017. Το 20% το διατηρεί η οικογένεια Παπαθεοχάρη. Το ακίνητο είναι ιδιοκτησίας ΕΤΑΔ (Εταιρεία Ακινήτων Δημοσίου), με την εταιρεία Ναυσικά να έχει υπογράψει τη μακροχρόνια μίσθωσή του μέχρι τις 31.12.2081.

Στόχος είναι η μετατροπή του συγκροτήματος σε μια ξενοδοχειακή μονάδα δυναμικότητας περίπου 140 κλειδιών και με προδιαγραφές 6 συν αστέρων, υπό τη διαχείριση διεθνούς ξενοδοχειακής αλυσίδας. Σύμφωνα με τη διοίκηση της Grivalia, η κάλυψη θα είναι μικρότερη του 1% της έκτασης, δηλαδή λιγότερη από 28.000 τ.μ. (σε σύνολο 285 στρεμμάτων). Θα δημιουργηθούν περί τις 1.000 νέες θέσεις εργασίας.

Επενδύσεις

Η πρώτη επένδυση της Grivalia Hospitality πραγματοποιήθηκε τον Ιανουάριο του 2017 και πολύ μακριά από την Ελλάδα. Εξαγόρασε το 60% του Pearl Island Project στον Παναμά, από την Dolphin Capital Investors Limited (DCI) έναντι τιμήματος 27 εκατ. ευρώ. Η νήσος Pedro Gonzalez (Pearl Island) είναι ένα από τα μεγαλύτερα ιδιωτικά νησιά, 13.230 στρέμματα, στο Αρχιπέλαγος Las Perlas του Παναμά.

Με θαλάσσιο μέτωπο μεγαλύτερο από 30 χλμ. και 5 μεγάλης ομορφιάς παραλίες, σχεδιάζεται να μετατραπεί σε ένα μοναδικής ποιότητας τουριστικό και φιλικό προς το περιβάλλον προορισμό στην περιοχή της Κεντρικής Αμερικής με τουλάχιστον 3 πολυτελή θέρετρα και ένα μεγάλο αριθμό βιλών και οικιστικών μονάδων. Έχει υπογραφεί συμφωνία με τον όμιλο Marriott για την ανάπτυξη ενός Ritz-Carlton Reserve, καθώς και βιλών σε μια από τις πιο όμορφες παραθαλάσσιες τοποθεσίες του νησιού. Η ανάπτυξη αυτή βρίσκεται σε εξέλιξη.

Τον Ιούλιο του 2017 κοινό σχήμα της Grivalia Hospitality με τη Μακεδονικά Ξενοδοχεία, με ποσοστά συμμέτοχης 65/35, πλειοδότησε στον διαγωνισμό που προκηρύχθηκε από την Τράπεζα Eurobank για την εξαγορά του ακινήτου «Όλυμπος Νάουσα» στη Θεσσαλονίκη, έναντι 5,460 εκατ. ευρώ, με στόχο την περαιτέρω ανάπτυξή του και τη μετατροπή του σε πολυτελές boutique ξενοδοχείο.

Τον Μάιο του 2018 η Grivalia Hospitality εξαγόρασε την ξενοδοχειακή μονάδα Meli Palace στην Κρήτη. Το πολυτελές ξενοδοχειακό συγκρότημα, το οποίο βρίσκεται σε προνομιακή παραθαλάσσια τοποθεσία στα Μάλια Κρήτης, έχει 158 δωμάτια σε οικόπεδο 104 περίπου στρεμμάτων. Το συγκεκριμένο ακίνητο ήταν το πρώτο ξενοδοχείο σε λειτουργία που εντάχθηκε στο επενδυτικό χαρτοφυλάκιο της Grivalia Hospitality.

Τον Αύγουστο του 2018 η Hospitality σε συνεργασία με την Dolphin Capital Partners (Dolphin) ανακοίνωσαν την εξαγορά του 100% του Amanzoe απο την εισηγμένη στο χρηματιστήριο του Λονδίνου Dolphin Capital Investors (DCI), κατά ποσοστό 85% η Grivalia Hospitality και κατά 15% η Dolphin. Το καθαρό τίμημα που καταβλήθηκε στην DCI από τους αγοραστές κατά την αναλογία τους ανήλθε σε 5,8 εκατ., ενώ ανέλαβαν όλες τις υφιστάμενες δανειακές υποχρεώσεις του Amanzoe οι οποίες ανέρχονται σε 76,5 εκατ. ευρώ.

Το Amanzoe αποτελεί την πρώτη σύνθετη ανάπτυξη ξενοδοχειακού συγκροτήματος και πολυτελών επαύλεων που σχεδίασε και υλοποίησε ο όμιλος Dolphin Capital στο Πόρτο Χέλι. Σήμερα θεωρείται το πιο πολυτελές θέρετρο της Ευρώπης. Το Amanzoe εκτείνεται σε έκταση περίπου 1.000.000 τ.μ. και περιλαμβάνει υλοποιημένη και σχεδιαζόμενη συνολική δόμηση περίπου 69.000 τ.μ.

Τα σενάρια για τα ακίνητα της Grivalia ΑΕΕΑΠ

Ως υπαρκτό σενάριο θεωρείται έπειτα από ένα διάστημα 2 – 3 ετών το χαρτοφυλάκιο ακινήτων της Grivalia ΑΕΕΑΠ (Ανώνυμη Εταιρεία Επενδύσεων Ακίνητης Περιουσίας), η οποία συγχωνεύεται με την Eurobank, να διαχωριστεί, όπως θα έχει διαμορφωθεί με τυχόν προσθήκες, εντασσόμενο σε μια νέα ΑΕΕΑΠ.

Οι προϋποθέσεις για μια τέτοια εξέλιξη, όπως εξηγούσαν στελέχη κοντά στη συμφωνία της συγχώνευσης, είναι αφενός η τράπεζα να ανακάμψει (ο λόγος άλλωστε που γίνεται όλο αυτό) και αφετέρου να βελτιωθεί το θεσμικό πλαίσιο για τις ΑΕΕΑΠ. Ειδικά να πάψει η υψηλή φορολογία τους η οποία τις καθιστά μη ανταγωνιστικές σε σχέση με τις υπόλοιπες ευρωπαϊκές ομοειδείς εταιρείες, γεγονός που λειτουργεί αποτρεπτικά στο να προσελκύσουν ξένους θεσμικούς επενδυτές. Σε κάθε περίπτωση η συγχώνευση αυτή αφήνει μεγάλο κενό στην αγορά των ΑΕΕΑΠ και σε μια μερίδα επενδυτών που είχαν τη δυνατότητα με την επένδυσή τους στην Grivalia να λαμβάνουν ένα σταθερό εισόδημα ετησίως από τα μερίσματα που διένειμε. [SID:12577051]