Των Χρήστου Καλλανδράνη, επίκουρου καθηγητή Χρηματοδοτικής των Επιχειρήσεων, Τμήμα Λογιστικής και Χρηματοοικονομικής, Πανεπιστήμιο Δυτικής Αττικής, Δημήτρη Αναστασίου, επίκουρου καθηγητή Χρηματοδοτικής Διοίκησης, Τμήμα Οργάνωσης και Διοίκησης Επιχειρήσεων, Οικονομικό Πανεπιστήμιο Αθηνών, Αντώνη Μπαλλή, επίκουρου καθηγητή Χρηματοοικονομικής Τεχνολογίας, Aston Business School, Aston University, UK

Η ΧΡΗΜΑΤΟΔΟΤΗΣΗ των μικρομεσαίων επιχειρήσεων (ΜμΕ εφεξής) στην Ελλάδα έχει βαθιές ρίζες, που ανάγονται στις αρχές του 20ού αιώνα, όταν οι πρώτες μορφές επιχειρηματικής πίστωσης άρχισαν να αναπτύσσονται μέσα από τους εμπορικούς συλλόγους και τις τοπικές συνεταιριστικές τράπεζες.

Ωστόσο, η πραγματική άνθηση στη χρηματοδότηση των ΜμΕ ήρθε κατά τη μεταπολεμική περίοδο, όταν το ελληνικό τραπεζικό σύστημα, με την υποστήριξη των ευρωπαϊκών και διεθνών χρηματοδοτικών οργανισμών, άρχισε να παρέχει στοχευμένα δάνεια για την ανασυγκρότηση και ανάπτυξη των μικρών επιχειρήσεων. Αυτή η στρατηγική ενίσχυσης των ΜμΕ υπήρξε καθοριστική για την οικονομική ανάπτυξη της χώρας, αλλά η πρόσβαση σε κεφάλαια δεν ήταν πάντοτε ομαλή.

Κατά τη διάρκεια της δεκαετίας του 1980 και αργότερα με την είσοδο στην Ευρωζώνη, οι ΜμΕ αντιμετώπισαν διακυμάνσεις στη διαθεσιμότητα χρηματοδότησης, ενώ οι οικονομικές κρίσεις της δεκαετίας του 2010 ανέδειξαν τις σοβαρές προκλήσεις στην πρόσβαση σε δανεισμό, προκαλώντας την ανάγκη για νέες, εναλλακτικές μορφές χρηματοδότησης.

ΟΙ ΜμΕ αποτελούν τον πυρήνα της οικονομικής δραστηριότητας στην Ελλάδα και όχι μόνο, διαδραματίζοντας έναν καίριο ρόλο στη δημιουργία θέσεων εργασίας, την ενίσχυση της καινοτομίας και την προώθηση της τοπικής ανάπτυξης.

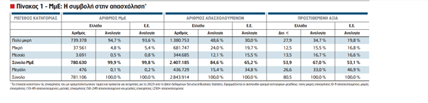

Ειδικά η συμβολή των πολύ μικρών επιχειρήσεων είτε σε όρους απασχόλησης (κάτω από 10 άτομα προσωπικό) ή προστιθέμενης αξίας, είναι μεγαλύτερη στην Ελλάδα σε σχέση με τα υπόλοιπα μέλη της Ε.Ε. (βλ. Πίνακα 1).

Βάσει της ετήσιας έκθεσης της Ευρωπαϊκής Επιτροπής το 2024, αναμένεται για το τρέχον έτος στην Ελλάδα η προστιθέμενη αξία (μη προσαρμοσμένη στον πληθωρισμό) και η απασχόληση των ΜμΕ να συνεχίσουν να αυξάνονται κατά 9,6% και 5,4% αντίστοιχα.

ΩΣΤΟΣΟ, αυτή η σημαντική συμβολή των ΜμΕ τίθεται εν αμφιβόλω αν η πρόσβαση σε δανεισμό, που δυνητικά θα μπορούσε να καλύψει επενδύσεις τόσο σε πάγια κεφάλαια όσο και σε θέσεις εργασίας, καθίσταται σταυρόλεξο για δυνατούς λύτες.

Είναι πρόδηλο ότι οι πραγματικές οικονομικές αποφάσεις των επιχειρήσεων εξαρτώνται από την ικανότητά τους να έχουν απρόσκοπτη πρόσβαση στη χρηματοδότηση και δη στην πιο συνήθη μορφή αυτής, την τραπεζική.

Σύμφωνα με την Τράπεζα της Ελλάδος (ΤτΕ), από τις αρχές του 2020, λόγω διαφόρων συνιστωσών, όπως (i) της πανδημίας, (ii) του ρωσο-ουκρανικού πολέμου, καθώς και (iii) των έντονων πληθωριστικών πιέσεων και των επακόλουθων αυξήσεων των επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ), οι ΜμΕ αντιμετώπισαν πολλαπλές αβεβαιότητες.

Το περιβάλλον αυτό δυσχέρανε την ούτως ή άλλως παραδοσιακά δύσκολη πρόσβαση των ΜμΕ στη χρηματοδότηση, απαραίτητη για τη βιωσιμότητα και την ανάπτυξή τους.

ΑΥΤΟ γίνεται πιο αντιληπτό και από τα στοιχεία της ΤτΕ αναφορικά με την εξάρτηση των ελληνικών επιχειρήσεων στα εσωτερικά τους κεφάλαια για τη χρηματοδότηση των επενδύσεων, που είναι εντονότερη απ’ ό,τι στις ευρωπαϊκές (75% έναντι 65% – ΕΙΒ, 2022) και ειδικά για τις ΜμΕ (81%) σε σχέση με τις μεγάλες επιχειρήσεις (70%).

Επίσης, σύμφωνα με την ίδια έρευνα, το μερίδιο των επιχειρήσεων που αντιμετωπίζουν χρηματοδοτικούς περιορισμούς διαμορφώνεται στο 16% στην Ελλάδα έναντι 6,2% στην Ε.Ε., ενώ ειδικά στις ΜμΕ το ποσοστό αυτό αυξάνεται σε 19,1%.

Παρά λοιπόν την πρόσφατη βελτίωση στη διαθεσιμότητα εξωτερικής χρηματοδότησης σύμφωνα με την έρευνα SAFE που διεξάγεται από την Ε.Ε. και την ΕΚΤ (βλ. Διάγραμμα 1),

οι ελληνικές ΜμΕ υπολείπονται του ευρωπαϊκού μέσου όρου στην πρόσβαση σε χρηματοδότηση, ενώ το πρόβλημα είναι ιδιαίτερα έντονο στις κατηγορίες των πολύ μικρών και μικρών επιχειρήσεων.

Η εικόνα που έχουμε όμως για το πώς διαμορφώνεται η αγορά πιστώσεων είναι σχετικά παραπλανητική αν μείνουμε στις παραπάνω παρατηρήσεις.

Στο πλαίσιο λοιπόν της μελέτης της μη πρόσβασης στη χρηματοδότηση των ΜμΕ, έχουμε συστηματικά λησμονήσει μια ομάδα υποψήφιων δανειοληπτών που επιλέγουν να μην υποβάλουν αίτηση για τραπεζικό δάνειο, ακόμη και αν το χρειάζονται.

Η σχετική βιβλιογραφία αποκαλεί αυτή την ομάδα επιχειρήσεων ως αποθαρρημένους δανειολήπτες, οι οποίοι ορίζονται επίσημα ως οι επιχειρήσεις που χρειάζονται μεν τραπεζική πίστωση αλλά δεν υποβάλλουν αίτηση για αυτήν λόγω του φόβου της απόρριψης.

Ειδικότερα, οι αποθαρρημένες επιχειρήσεις αυτο-αποκλείονται από την αγορά δανείων, πράγμα που σημαίνει ότι η μη πρόσβαση σε πίστωση δεν είναι απόφαση κάποιου τραπεζικού ιδρύματος (προσφορά) αλλά αποτέλεσμα των ενεργειών τους (ζήτηση).

Το φαινόμενο αυτό έρχεται λοιπόν να αναδείξει μια σκιώδη κατηγορία δανειοληπτών στην αγορά πιστώσεων που συνήθως δεν λαμβάνουμε υπόψη μας ή τείνουμε να θεωρούμε ότι εφόσον δεν υποβάλλουν αίτηση δανείου, δεν έχουν εκπεφρασμένη ανάγκη χρηματοδότησης, πράγμα όχι απαραίτητα ορθό.

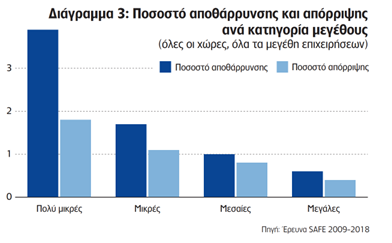

ΑΥΤΟ το σκέλος της βιβλιογραφίας έχει τύχει δυσανάλογα χαμηλής προσοχής και μόνο πρόσφατες μελέτες έχουν διερευνήσει τους αποθαρρημένους δανειολήπτες στην αγορά των πιστώσεων. Η υπάρχουσα βιβλιογραφία έχει τεκμηριώσει ότι η αποθάρρυνση είναι τουλάχιστον δύο φορές πιο διαδεδομένη από την απόρριψη δανείων και δεν είναι μόνο ελληνικό φαινόμενο, γεγονός που την καθιστά τουλάχιστον εξίσου σημαντική για τις ΜμΕ (βλ. Διάγραμμα 2),

αλλά και ό,τι συνεπάγεται αυτό για την πραγματική οικονομία.

Ως εκ τούτου, οι αποθαρρημένοι δανειολήπτες αποτελούν μια σημαντική, πλην όμως μη επαρκώς παρατηρήσιμη κατηγορία στην τραπεζική αγορά.

Η ΔΙΑΦΟΡΑ έγκειται στο γεγονός ότι όταν ο υποψήφιος δανειολήπτης αποφασίσει να υποβάλει αίτημα πίστωσης δύναται να έχει δύο πιθανές εκβάσεις (επιτυχία/αποτυχία).

Από την άλλη, ο αποθαρρημένος δανειολήπτης δεν φθάνει στο σημείο υποβολής αίτησης και άρα δεν προσμετράται επαρκώς στην αγορά δανείων. Αυτή η ανεπαρκής λοιπόν ανάγνωση της ζήτησης δανείων κινδυνεύει να μας οδηγήσει σε μια μεροληπτική συμπερασματολογία.

Όντως, εμείς συνηθίζουμε να παρατηρούμε τους «γενναίους», δηλαδή αυτούς που καταλήγουν να υποβάλουν αίτηση δανεισμού, ανεξάρτητα από το αποτέλεσμα αυτής. Η αυτοεξαίρεση όμως των επιχειρήσεων από την αγορά δανείων, αν πρόκειται για συνειδητή απόφαση των επιχειρηματιών ίσως να αποτελεί και μηχανισμό αυτοκάθαρσης της αγοράς αυτής.

Από την άλλη, το ζήτημα περιπλέκεται αν οι «γενναίοι» εν τέλει είναι λιγότεροι από τους αποθαρρημένους, πυροδοτώντας έτσι ισχυρές υφεσιακές δυνάμεις, όπως συνέβη έκδηλα την περίοδο των μνημονίων στην Ελλάδα.

Ειδικά για τη χώρα μας, η αναλογία των αποθαρρημένων δανειοληπτών ήταν ελαφρώς μεγαλύτερη από τους αντίστοιχους απορριφθέντες (20,24% vs. 19,40%) την ιδιαίτερα καυτή περίοδο 2009-2018, κατέχοντας την πρώτη θέση ανάμεσα στις χώρες της Ευρωζώνης (Πηγή: Credit Rationing Prevalence for Eurozone Firms (2023), Kallandranis C, D. Anastasiou & K. Drakos, Journal of Business Research, Vol. 158, 113640.).

Το φαινόμενο τόσο των αποθαρρημένων όσο και των απορριφθέντων δανειοληπτών στην Ευρωζώνη ωστόσο γίνεται εντονότερο, με τις πολύ μικρές επιχειρήσεις να αντιμετωπίζουν τις μεγαλύτερες προκλήσεις (βλ. Διάγραμμα 3), και δεδομένου του υψηλού αριθμού τέτοιων επιχειρήσεων στην Ελλάδα, το πρόβλημα είναι εντονότερο.

ΠΑΡΑ τις δυσκολίες και το γεγονός ότι η αγορά έχει αποκατασταθεί σε ένα μεγάλο βαθμό, υπάρχουν εναλλακτικές πηγές χρηματοδότησης που αναδύονται τα τελευταία χρόνια, όπως η χρηματοδότηση μέσω του ευρωπαϊκού προγράμματος ΕΣΠΑ, οι μικροπιστώσεις, το crowdfunding και τα venture capital.

Αυτές οι εναλλακτικές επιλογές μπορούν να προσφέρουν στους επιχειρηματίες νέες ευκαιρίες ανάπτυξης και καινοτομίας, απαλλάσσοντάς τους από την εξάρτηση από το παραδοσιακό τραπεζικό σύστημα.

Ωστόσο, για να αξιοποιηθούν πλήρως αυτές οι δυνατότητες, απαιτείται μια συντονισμένη προσπάθεια τόσο από την πλευρά του κράτους όσο και από τις ίδιες τις επιχειρήσεις.

Οι κυβερνήσεις πρέπει να ενισχύσουν τις πολιτικές στήριξης των ΜμΕ, παρέχοντας κίνητρα και διευκολύνοντας την πρόσβασή τους σε ευρωπαϊκά κονδύλια και άλλες πηγές χρηματοδότησης.

ΈΝΑ κρίσιμο ζήτημα που συχνά παραβλέπεται είναι η χρηματοοικονομική εκπαίδευση των επιχειρηματιών, ειδικά των ιδιοκτητών μικρών και πολύ μικρών επιχειρήσεων. Η έλλειψη γνώσεων και δεξιοτήτων στον τομέα της χρηματοδότησης μπορεί να αποτελεί σημαντικό εμπόδιο στην πρόσβαση σε δανεισμό, αλλά και στη χρήση εναλλακτικών μορφών χρηματοδότησης.

Η ενίσχυση της χρηματοοικονομικής παιδείας μέσω εκπαιδευτικών προγραμμάτων και συμβουλευτικών υπηρεσιών μπορεί να ενδυναμώσει τους επιχειρηματίες, επιτρέποντάς τους να κατανοήσουν καλύτερα τις διαθέσιμες επιλογές και να προετοιμαστούν κατάλληλα για τη διαχείριση των χρηματοοικονομικών προκλήσεων.

Αυτό, με τη σειρά του, θα συμβάλει στη μείωση της εξάρτησής τους από τις παραδοσιακές τράπεζες και θα προωθήσει τη βιώσιμη ανάπτυξη των ΜμΕ στην Ελλάδα.

ΤΈΛΟΣ, παρά τη σημαντικότητα των ΜμΕ για την οικονομία μας, διαπιστώνουμε ότι το μέγεθός τους αποτελεί σοβαρό εμπόδιο στην περαιτέρω ανάπτυξή τους αλλά και στην επιβίωσή τους στον διεθνή και εγχώριο ανταγωνισμό.

Προς επίρρωση αυτού θα πρέπει να αναφερθεί ότι η μέση παραγωγικότητα των επιχειρήσεων έχει δειχθεί ότι έχει θετική συσχέτιση με το μέγεθος των επιχειρήσεων, συνεπώς η αύξηση του μεγέθους των ΜμΕ θα επιφέρει σημαντικές οικονομίες κλίμακας και καλύτερους όρους πρόσβασης σε δανεισμό και άρα καλύτερες προοπτικές ανάπτυξης.

Η ενθάρρυνση λοιπόν των συγχωνεύσεων θα πρέπει να αποτελέσει κεντρικό στόχο των πολιτικών στο άμεσο μέλλον, προς αποσόβηση των προβλημάτων που αναλύσαμε.